2019 회계연도 상장법인 감사보고서 분석 및 시사점

등록일2020-08-18

제 목 :2019회계연도 상장법인 감사보고서 분석 및 시사점

【상장법인 감사보고서 분석 요약】

◈ (분석 결과)상장법인에 대한 ‘19회계연도 감사보고서 적정의견 비율은 97.2%로 외감법 개정 논의가 본격화된 ’15회계연도(99.4%) 이후 지속적으로 하락하는 추세*(‘15년 대비 2.2%p↓)

* 적정비율 : ’15년 99.4% → ’16년 99.0% → ’17년 98.5% → ’18년 98.1% → ’19년 97.2%

비적정의견 회사 수 : ’15년 12사 → ’16년 21사 → ’17년 32사 → ’18년 43사 → ’19년 65사

◦ 대형 4대 회계법인(삼일, 삼정, 한영, 안진)이 감사한 회사 비율*(상장법인)은 꾸준히 감소(‘15년 대비 12.3%p↓)하고 있으나, 자산규모 5천억원 이상 대형 상장법인에 대한 4대 회계법인 감사수임 비중**은 전기 대비 증가

* ‘15년 50.5% → ‘16년 47.3% → ‘17년 44.7% → ‘18년 42.7% → ‘19년 38.2%

** 자산 5천억원 이상 상장법인에 대한 4대 법인 감사수임 비중 : ‘18년 80.1% → ‘19년 82.9%

◈ (시사점) 新외감법 시행에 따른 엄격한 감사환경 조성, 주기적 지정제 시행에 따른 감사인 변경, 코로나 19로 인한 영업환경 악화 등으로 인해 앞으로도 비적정의견 회사 수는 증가할 것으로 예상

⇨ 기업의 회계처리 부담 완화 및 역량 강화를 위해 K-IFRS 질의회신 범위 확대(사실판단 포함), 충분한 회계처리 사례제공 등 다양한 지원방안을 추진 중

◦ 대형 상장법인은 4대 회계법인이, 중소 상장법인은 중소형 회계법인이 감사하는 계층화가 이루어져 회계법인간 수임경쟁은 다소 완화

⇨ 감사품질이 높은 회계법인에 인센티브 제공* 등을 통해 회계법인이 가격 중심의 수임경쟁을 지양하고 감사품질 중심의 건전한 경쟁을 할 수 있도록 유도할 예정

* 예) 감사품질이 높은 회계법인에 대한 감사인 지정점수 추가 등

Ⅰ 개요

□ (분석대상)’19회계연도 상장법인 2,301*사의 감사보고서를 분석하였으며, ’18회계연도(이하 ‘전기’) 대비 71사 증가

* ’20.3월말 주권상장법인 2,358사 중 외국법인, 페이퍼컴퍼니 등 57사 제외

◦ 분석대상 중 코스닥 상장법인이 1,379사(59.9%)로 가장 많고, 12월 결산 연결재무제표 작성 기업이 절대다수를 차지

감사보고서 분석대상 개요

(단위: 사)

Ⅱ 분석결과

1 감사의견 현황

◈ 분석대상 상장법인의 적정의견 비율은 97.2%*로 외감법 개정 논의가 본격화된 ’15회계연도(99.4%) 이후 지속적으로 하락하는 추세

* 적정의견을 받지 못한 상장법인은 65사(한정의견 7사+의견거절 58사)

◦ 이는 新외감법 개정추진 및 시행 과정에서 감사인 책임이 강화되어 엄격한 감사환경이 조성된 것에 기인

□ (적정의견: 2,236사) 분석대상 상장법인의 97.2%(2,236사)가 적정의견이었으며, 전기(98.1%) 대비 하락(0.9%p↓)

◦상장법인의 적정의견 비율은 ’15회계연도(99.4%) 이후 매년 지속적으로 하락하는 추세(’15년 대비 2.2%p↓)

□ (비적정의견: 65사) 적정의견을 받지 못한 상장법인은 65사(한정 7사, 의견거절 58사)로 전기(43사) 보다 22사 증가

◦ 한정의견은 7사로 전기(8사)보다 1사 감소하였고, 의견거절은 58사로 전기(35사)보다 23사 증가

- 특히 ‘19년 의견거절 기업(58사)은 ’15회계연도 대비 48사 증가(10사 → 58사)하였으며, 최근 5년간 지속적으로 증가하는 추세

◦ 비적정의견 사유*는 감사범위제한(62사), 계속기업 불확실성(42사), 회계기준 위반(1사) 順

* 한 기업의 비적정의견 사유가 여러 가지인 경우 중복하여 계산

최근 5년간 적정의견 비율 및 비적정의견 기업 수 추이

(단위: 사, %)

회계 2015 2016 2017 2018 2019

연도

적정 1,990 2,060 2,123 2,187 2,236

(비율) -99.4 -99 -98.5 -98.1 -97.2

비적정 12 21 32 43 65

합 계 2,002 2,081 2,155 2,230 2,301

□ (시장별 분포)시장 유형별 적정의견 비율은 유가증권(99.1%), 코스닥(96.4%), 코넥스(93.9%) 시장 順으로 나타났음

시장 유형별 외부감사의견 현황

(단위: 사, %, %p)

구분 2018 회계연도 2019 회계연도 증감

유가증권 코스닥 코넥스 합계 유가증권 코스닥 코넥스 합계 합계

비율 비율 비율

적정 763 1,280 144 2,187 98.1 768 1,330 138 2,236 97.2 49 △0.9

(비율) -99.2 -97.6 -96 -99.1 -96.4 -93.9

비적정 6 31 6 43 1.9 7 49 9 65 2.8 22 0.9

한정 2 5 1 8 0.4 - 6 1 7 0.3 △1 △0.1

의견거절 4 26 5 35 1.5 7 43 8 58 2.5 23 1

합 계 769 1,311 150 2,230 100 775 1,379 147 2,301 100 71

□(감사계약 유형별 분포) 감사인 지정 기업*의 적정의견 비율(83.0%)은 자유수임 기업의 적정의견 비율(98.1%)보다 현저히 낮으며, ’17회계연도 이후 그 차이는 점점 커지는 추세

* 감독당국은 상장예정, 관리종목 편입 등 공정한 감사가 필요한 기업의 감사인을 지정

◦ 이는 지정 기업 중 재무상황이 좋지 않아 감사위험이 높은 기업들이 다수 포함되어 있고, 감사인의 책임을 강화한 新외감법 시행으로 인해 엄격한 외부감사가 행해진데 주로 기인

최근 5년간 감사인 선임방법별 적정의견 비율

(단위: 사, %)

회계연도 2015 2016 2017 2018 2019

지정 기업 147 183 171 232 141

적정 95.9 95.1 92.4 89.2 83

비율

자유수임 기업 1,855 1,898 1,984 1,998 2,160

적정 99.6 99.4 99 99.1 98.1

비율

□ (자산규모별 분포) 자산규모별 적정의견 비율은 1천억원 미만인 상장법인의 적정의견 비율이 94.3%로 가장 낮음

◦ 규모가 큰 기업에 비해 작은 기업은 재무구조가 취약하거나, 내부통제 수준이 낮은 경우가 많아 비적정의견이 많은 것으로 추정

자산규모별 적정의견 비율

(단위: 사, %)

구분 1천억 미만 1천억~5천억 5천억 2조 이상 합 계

~2조

비율 비율 비율 비율 비율

적정 879 94.3 943 98.7 246 100 168 100 2,236 97.2

한정 5 0.5 2 0.2 - - - - 7 0.3

의견 48 5.2 10 1 - - - - 58 2.5

거절

합계 932 100 955 100 246 100 168 100 2,301 100

2 강조사항 등 유의사항 기재 현황

□ (강조사항) 강조사항*을 기재한 회사 수는 전기(294사, 13.2%)와 유사한 수준(308사, 13.4%)이나, 기재건수는 꾸준히 감소하는 추세(’17년 550건 → ’18년 486건 → ’19년 356건)

* 감사의견에 영향은 없지만, 재무제표를 이해하는 데 중요하고 이용자의 주의를 환기시킬 필요가 있다고 보아 감사인이 감사보고서에 기재한 사항

◦ 강조사항으로 기재되던 영업환경 변화, 중요한 거래 등이 핵심감사사항으로 다수 이전*되어 기재건수가 감소한 것으로 추정

* ’18년 이후부터 개정 회계감사기준에 따라 계속기업 불확실성 가정과 핵심감사사항을 강조사항 외 별도의 단락에 기재

- 감사보고서 이용자들은 강조사항과 핵심감사사항 기재 내역을 함께 체크하고 참고할 필요

◦ 여행(6사), 항공(5사), 의류(3사), 자동차부품(2사) 관련 업종에 속한 기업 중 일부는 코로나19 영향에 기인한 중대한 불확실성을 강조사항으로 기재

감사보고서의 강조사항 문단에 기재된 주요 내용

(단위 : 건, 사)

항목별 구분 2018 회계연도 2019 회계연도 증감

특수관계자 등 중요한 거래 154 121 △33

합병 등 영업환경·지배구조 변화 131 66 △65

회계 변경 117 50 △67

소송 등 중대한 불확실성 34 42 8

기타 50 77 27

강조사항 합계 486건 356건 △130

기재기업 수 294사 308사 △14

□ (계속기업 불확실성) 적정의견 기업(2,236사) 중 계속기업 불확실성이 기재된 기업은 총 84사(3.8%)로 전기(85사, 3.9%)와 비슷한 수준

◦ ’18회계연도 적정의견 & 계속기업 불확실성이 기재된 기업의 1년 이내 상장폐지 또는 비적정의견을 받은 비율(23.5%)은 계속기업 불확실성이 기재되지 않은 기업(2.2%)보다 약 11배 높은 수준

3 감사인 분포

◈ 감사대상회사 수 기준 4대 법인의 상장법인 집중도는 38.2%로 ‘15회계연도(50.5%) 이후 지속적으로 완화되는 추세(’15년 대비 12.3%p↓)

◦ 다만, 자산 5천억원 이상 상장법인에 대한 4대 법인의 감사 비중은 전기 대비 증가(‘18년 80.1%→‘19년 82.9%)하였으며, 대형 상장법인 일수록 4대 법인을 선임하는 경향

□ (4대 회계법인* 집중도) 4대 회계법인은 상장법인 2,301사 중 879사(38.2%)를 감사하여 그 비중이 전년 대비 4.5%p 하락

* 소속 공인회계사수, 매출규모, 총감사회사수 등 규모기준 상위 4개사로 글로벌 4대 회계법인(PwC, KPMG, EY, DTT)과 제휴관계를 맺은 국내회계법인(삼일, 삼정, 한영, 안진)

◦ 최근 5년간 4대 회계법인의 상장법인 감사비중은 지속적으로 하락하였으며, 5년간 누적 감소율*은 12.3%p에 이름

* 상장법인 수는 최근 5년간 299사 증가하였으나, 4대 법인의 감사대상회사 수는 133사 감소

최근 5년간 4대 회계법인의 상장법인 감사회사 수와 점유율

(단위: 사, %, %p)

회계연도 2015 2016 2017 2018 2019

4대 1,012 984 963 953 879

회계법인

분석대상 2,002 2,081 2,155 2,230 2,301

비 율 50.5 47.3 44.7 42.7 38.2

(증감) (↓2.9) (↓3.2) (↓2.6) (↓2.0) (↓4.5)

◦ 4대 회계법인은 기업규모가 큰 유가증권 시장에서 높은 시장점유율(62.6%)을 유지한 반면, 코스닥(26.7%), 코넥스(17.7%) 시장은 낮음

감사대상회사 수 기준 회계법인 시장점유율

(단위: 사, %, %p)

구분 2018 회계연도 2019 회계연도 증감

유가증권 코스닥 코넥스 합계 유가증권 코스닥 코넥스 합계 합계

비율 비율 비율

4대 504 420 29 953 42.7 485 368 26 879 38.2 △74 △4.5

회계법인

(비중) -65.5 -32 -19.3 -62.6 -26.7 -17.7

기타 265 891 121 1,277 57.3 290 1,011 121 1,422 61.8 145 4.5

회계법인

(비중) -34.5 -68 -80.7 -37.4 -73.3 -82.3

합 계 769 1,311 150 2,230 775 1,379 147 2,301 71

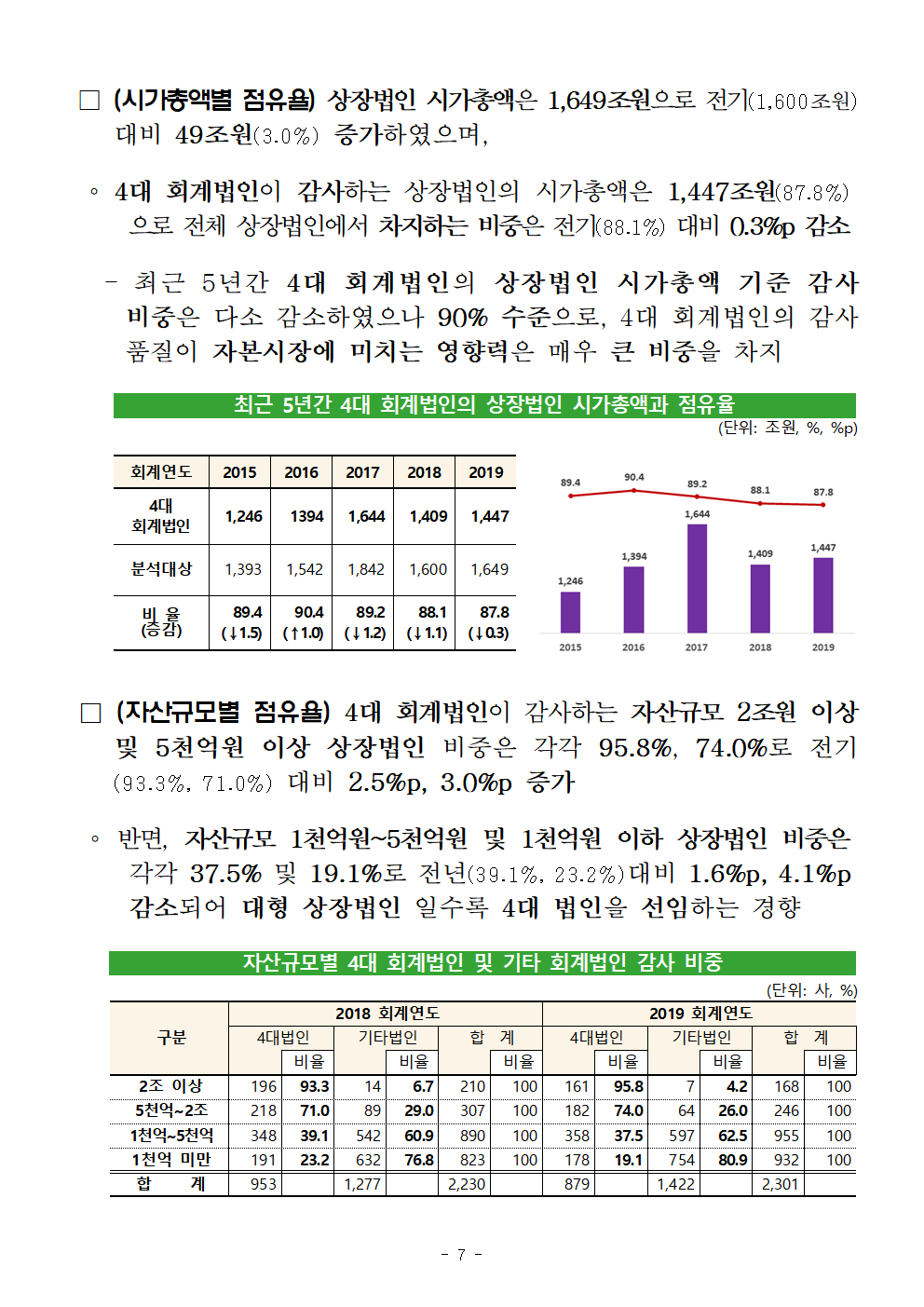

□ (시가총액별 점유율) 상장법인 시가총액은 1,649조원으로 전기(1,600조원) 대비 49조원(3.0%) 증가하였으며,

◦ 4대 회계법인이 감사하는 상장법인의 시가총액은 1,447조원(87.8%)으로 전체 상장법인에서 차지하는 비중은 전기(88.1%) 대비 0.3%p 감소

- 최근 5년간 4대 회계법인의 상장법인 시가총액 기준 감사비중은 다소 감소하였으나 90% 수준으로, 4대 회계법인의 감사품질이 자본시장에 미치는 영향력은 매우 큰 비중을 차지

최근 5년간 4대 회계법인의 상장법인 시가총액과 점유율

(단위: 조원, %, %p)

회계연도 2015 2016 2017 2018 2019

4대 1,246 1394 1,644 1,409 1,447

회계법인

분석대상 1,393 1,542 1,842 1,600 1,649

비 율 89.4 90.4 89.2 88.1 87.8

(증감) (↓1.5) (↑1.0) (↓1.2) (↓1.1) (↓0.3)

□ (자산규모별 점유율) 4대 회계법인이 감사하는 자산규모 2조원 이상 및 5천억원 이상 상장법인 비중은 각각 95.8%, 74.0%로 전기(93.3%, 71.0%) 대비 2.5%p, 3.0%p 증가

◦ 반면, 자산규모 1천억원~5천억원 및 1천억원 이하 상장법인 비중은 각각 37.5% 및 19.1%로 전년(39.1%, 23.2%)대비 1.6%p, 4.1%p 감소되어 대형 상장법인 일수록 4대 법인을 선임하는 경향

자산규모별 4대 회계법인 및 기타 회계법인 감사 비중

(단위: 사, %)

구분 2018 회계연도 2019 회계연도

4대법인 기타법인 합 계 4대법인 기타법인 합 계

비율 비율 비율 비율 비율 비율

2조 이상 196 93.3 14 6.7 210 100 161 95.8 7 4.2 168 100

5천억~2조 218 71 89 29 307 100 182 74 64 26 246 100

1천억~5천억 348 39.1 542 60.9 890 100 358 37.5 597 62.5 955 100

1천억 미만 191 23.2 632 76.8 823 100 178 19.1 754 80.9 932 100

합 계 953 1,277 2,230 879 1,422 2,301

Ⅲ 시사점

비적정의견 회사 수는 지속적으로 증가하는 추세

◦ 新외감법 시행에 따른 엄격한 감사환경 조성으로 인해 감사범위제한 등 비적정의견 회사 수는 지속적으로 증가*하는 추세

* ’15년 12사 → ’16년 21사 → ’17년 32사 → ’18년 43사 → ’19년 65사

- 향후에도 주기적 지정제 시행에 따른 감사인 변경, 코로나 19로 인한 영업환경 악화 등으로 인해 비적정의견 회사 수는 증가할 것으로 예상

- 기업의 회계처리 부담 완화 및 역량 강화를 위해 K-IFRS 질의회신 범위 확대(사실판단 포함), 충분한 회계처리 사례제공 등 다양한 지원방안을 추진 중

4대 회계법인과 중소 회계법인 간 수임경쟁 완화

◦ 최근 5년간 4대 회계법인의 상장법인 감사대상회사 수*는 꾸준히 감소하고 있으나, 자산규모 5천억원 이상 대형 상장법인에 대한 감사수임 비중**은 전기 대비 증가

* ‘15년 1,012사 → ‘16년 984사→ ‘17년 963사→ ‘18년 953사→ ‘19년 879사

** 자산 5천억원 이상 상장법인에 대한 4대법인 감사 비중 : ‘18년 80.1% → ‘19년 82.9%

- 대형 상장법인은 대형 회계법인(4대 법인)이, 중소 상장법인은 중소형 회계법인이 감사하는 계층화가 이루어져 감사인간 수임경쟁은 다소 완화

- 감사품질이 높은 회계법인에 인센티브 제공* 등을 통해 회계법인이 가격 중심의 수임경쟁을 지양하고 감사품질 중심의 건전한 경쟁을 할 수 있도록 유도할 예정

* 예) 감사품질이 높은 회계법인에 대한 감사인 지정점수 추가 등

계속기업 불확실성 기재 사항에 대한 유의 필요

◦ 계속기업 불확실성을 기재한 기업의 수는 예년과 비슷한 수준*이나,

* ’15년 77사 → ’16년 81사 → ’17년 84사 → ’18년 85사 → ’19년 84사

- 계속기업 불확실성이 기재된 기업은 적정의견이 표명되었다 하더라도 재무 및 영업환경 등이 개선되지 않을 경우, 향후 상장폐지 또는 비적정의견이 될 가능성이 높으므로* 유의할 필요

* 계속기업 불확실성이 기재되지 않은 경우 대비, 1년 이내 상장 폐지 또는 비적정의견을 받은 비율은 약 11배 높은 수준

코로나19의 영향으로 중대한 불확실성 기재 기업 증가 예상

◦ 여행(6사), 항공(5사), 의류(3사), 자동차부품(2사) 업종에 속한 기업 중 일부는 코로나19 영향에 따른 중대한 불확실성을 강조사항으로 기재

- 코로나19 장기화로 인해 ’20년에도 영향이 큰 업종에 속한 많은 기업들이 중대한 불확실성을 강조사항으로 기재할 것으로 예상

◦ 한편, 강조사항으로 기재되던 영업환경 변화, 중요한 거래 등이 핵심감사사항으로 이전 기재*된 사례가 다수 존재하는 바,

* ’18년 이후부터 개정 회계감사기준에 따라 계속기업 불확실성 가정과 핵심감사사항을 강조사항 외 별도의 단락에 기재

- 감사보고서 이용자들은 감사보고서에 기재된 강조사항과 핵심감사사항을 함께 참고하여 기업이 노출되어 있는 영업환경 risk 등을 체크하고 유의할 필요

☞ 본 자료를 인용하여 보도할 경우에는 출처를 표기하여 주시기 바랍니다.(http://www.fss.or.kr)

붙임1 감사보고서의 개요

1 감사보고서의 작성 및 제출

□ 감사인은 감사결과를 기술(記述)한 감사보고서를 작성하여 아래 기한까지 기업․증선위․공인회계사회에 제출해야 함

상장법인 재무제표(K-IFRS 적용)에 대한 감사보고서 제출기한

제출대상 제출기한

기업 정기주주총회 1주 전

증선위 및 공인회계사회* 정기주주총회 종료 후 2주 이내

* 기업이 「자본시장법」상 사업보고서에 감사보고서를 첨부하여 각 사업연도 경과 후 90일 이내에 거래소에 제출하면, 감사인이 증선위·공인회계사회에 감사보고서를 제출한 것으로 봄(新외감법 §23)

2 감사의견

가. 감사의견

□ (종류) 감사범위 제한 여부, 회계처리기준 위배 여부, 계속기업으로 존속가능성 등에 따라 적정․한정․부적정의견, 의견거절로 구분

구 분 적정의견 한정의견 부적정의견 의견거절

❏ 감사범위 제한

∙ 경미 ○

∙ 중요 ○

∙ 특히 중요 ○

❏ 회계처리기준의 위배

∙ 경미 ○

∙ 중요 ○

∙ 특히 중요 ○

❏ 계속기업 가정

∙ 타당하나 중요한 불확실성 존재

- 적절하게 공시 ○1)

- 부적절하게 공시 ○2) ○3)

∙ 타당하지 않음 ○4)

주1) 재무제표 주석에 주의를 기울이도록, 별도단락에 계속기업 불확실성을 기재

2) 그 영향이 중요하나 전반적이지는 않은 경우

3) 그 영향이 중요하며 전반적임

4) 재무제표에 대한 경영진의 계속기업 가정 적용이 적합하지 않다고 판단하는 경우

❶ (적정의견) 재무제표가 회계처리기준에 따라 중요성의 관점에서 적정하게 표시되고 있다고 판단할 때 표명하는 의견

❷ (한정의견) 감사인과 경영자 간의 의견불일치나 감사범위 제한에 따른 영향이 중요하므로 적정의견을 표명할 수는 없지만

- 부적정의견을 표명하거나 의견 표명을 거절하여야 할 정도로는 중요하지 않거나 전반적이지 않을 때 표명하는 의견

❸ (부적정의견) 감사인과 경영자 간의 의견불일치로 인한 영향이 매우 중요하고 전반적인 경우 표명하는 의견

❹ (의견거절) 감사범위 제한의 영향이 매우 중요하고 전반적이어서 충분하고 적합한 감사증거를 획득할 수 없는 등의 사유로 판단이 불가능하여 감사의견을 표명하지 않음

나. 강조사항

□ 감사의견에 영향은 없지만, 이용자가 재무제표에 표시․공시된 사항을 이해하는 데 근본이 될 정도로 중요하여, 감사인이 이용자의 주의를 환기시킬 필요가 있다고 보아 감사보고서에 언급하는 사항

* (예) 회계변경, 중요 거래(특수관계자 거래 등), 중대한 불확실성(소송 등) 등

다. 계속기업 불확실성

□ 기업의 존속에 영향을 미칠 수 있는 사건 발생 시, 그 내용이 적절히 공시되었는지에 대해 감사인이 평가

◦ 중요한 불확실성이 없고 계속기업 가정이 유효한 경우 기업은 관련 사실을 주석에 공시하고, 감사인은 그 적정성을 평가

◦ 중요한 불확실성이 존재하고, 계속기업 가정에 의문이 있을 때 기업은 관련 사실을 주석에 공시하고 감사인은 별도단락에 기재

라. 핵심감사사항

□ 감사인은 감사위원회 등 기업의 내부감시기구와 협의하여 핵심감사사항을 선정하고 감사보고서에 선정 이유, 감사인이 수행한 절차 및 그 결과를 기술

붙임2 참고 통계자료

1 감사대상법인

가. 시장별 분포

(단위: 사)

회계 2014 2015 2016 2017 2018

연도

유가증권 736 741 758 769 775

코스닥 1,153 1,199 1,249 1,311 1,379

코넥스 113 141 148 150 147

합계 2,002 2,081 2,155 2,230 2,301

나. 결산월별 분포

(단위: 사, %)

회계 2015 2016 2017 2018 2019

연도

12월 1,958 2,039 2,116 2,191 2,260

(비율) -97.8 -98 -98.2 -98.3 -98.2

3월 23 21 19 20 20

6월 13 13 12 11 13

기타 8 8 8 8 8

합계 2,002 2,081 2,155 2,230 2,301

다. 연결재무제표 작성여부

(단위: 사, %)

회계 2015 2016 2017 2018 2019

연도

연결 1,423 1,517 1,610 1,684 1,758

(비율) -71.1 -72.9 -74.7 -75.5 -76.4

개별 579 564 545 546 543

합계 2,002 2,081 2,155 2,230 2,301

2 감사의견

가. 감사의견 현황

(단위: 사)

회계연도 2015 2016 2017 2018 2019

적정 1,990 2,060 2,123 2,187 2,236

한정 2 11 7 8 7

부적정 - - - - -

의견거절 10 10 25 35 58

합계 2,002 2,081 2,155 2,230 2,301

나. 시장별 감사의견 적정/비적정 현황

(단위: 사)

회계연도 2015 2016 2017 2018 2019

적정 비적정 적정 비적정 적정 비적정 적정 비적정 적정 비적정

유가증권 734 2 738 3 754 4 763 6 768 7

코스닥 1,143 10 1,184 15 1,228 21 1,280 31 1,330 49

코넥스 113 - 138 3 141 7 144 6 138 9

합계 1,990 12 2,060 21 2,123 32 2,187 43 2,236 65

다. 감사수임 방법별 감사의견 적정/비적정 현황

(단위: 사)

회계연도 2015 2016 2017 2018 2019

적정 비적정 적정 비적정 적정 비적정 적정 비적정 적정 비적정

자유수임 1,849 6 1,886 12 1,965 19 1,980 18 2,119 41

감사인지정 141 6 174 9 158 13 207 25 117 24

합계 1,990 12 2,060 21 2,123 32 2,187 43 2,236 65

라. 자산규모별 감사의견 적정/비적정 현황

(단위: 사)

회계연도 2015 2016 2017 2018 2019

적정 비적정 적정 비적정 적정 비적정 적정 비적정 적정 비적정

2조 이상 181 - 190 1 200 - 209 1 168 -

5천억 ~ 2조 276 - 273 - 297 2 307 - 246 -

1천억 ~ 5천억 714 2 770 5 819 11 874 16 943 12

1천억 미만 819 10 827 14 807 19 797 26 879 53

합계 1,990 12 2,060 20* 2,123 32 2,187 43 2,236 65

* 1개사는 재무제표가 미첨부 되어 현황통계에서 제외

'판교핫뉴스1' 카테고리의 다른 글

| 4차 산업혁명과 포스트 코로나 시대의 주역이 될 혁신적이고 창의적인 아이디어를 찾습니다- 「제3회 핀테크 아이디어 공모전」 개최 (0) | 2020.08.18 |

|---|---|

| 「대형금융회사 정상화,정리계획 제도」를 도입하여 금융시스템의 안정성을 제고하겠습니다. (0) | 2020.08.18 |

| 무보험·뺑소니, 중증 후유장애 등 자동차사고 피해조성기금 153억 원 지원-올해 상반기 자동차사고 피해자 1만 448명에 조성기금 지원 (0) | 2020.08.18 |

| 부동산서비스산업 창업경진대회 대상, ‘비대면 하자보수 플랫폼’ (0) | 2020.08.18 |

| 2020년 7월 자동차산업 월간 동향 (0) | 2020.08.18 |