조세특례제한법·소득세법 시행령 및 시행규칙 일부개정령안 입법예고

2021.08.13. 소득파악팀

「조세특례제한법·소득세법」 시행령 및 시행규칙

일부개정령안 입법예고

□ 「2021년 세법개정안」을 통해 발표한 「착한 임대인」 세제지원 확대방안을 추진하고, ‘21.8.10. 공포된 「조세특례제한법·소득세법」의 위임사항을 규정하기 위해 동법 시행령·시행규칙을 개정할 계획입니다.

□ 주요 개정내용은 다음과 같습니다.

➊ 「착한 임대인」 세액공제 대상 확대(조특령)

ㅇ 폐업 전 세액공제 요건을 충족하면서, '21.1.1. 이후 임대차 계약기간이 남아있는 폐업 소상공인을 세액공제 대상에 추가

ㅇ '20.2.1.∼'21.6.30.에 신규 체결한 임대차계약도 세액공제 적용

➋ 용역제공자에 관한 과세자료 제출 관련 위임사항 등 규정

< 법 개정내용 (‘21.8.10 공포) >

▸ (조특법) 과세자료 제출 사업자에 대한 세액공제 신설

▸ (소득법) 과세자료 제출주기 단축(매년 → 매월), 과세자료 관련 과태료 신설

ㅇ 용역 알선·중개 사업자 등이 제출하는 과세자료에 기재된 용역제공자 1명당 300원, 최대 연간 200만원 세액공제(조특령)

ㅇ 과세자료 관련 과태료 부과기준 규정(소득령)

- 과세자료를 제출하여야 할 자에 대한 명령을 위반한 경우 미제출시 건별 20만원, 불성실 제출시 건별 10만원 과태료 부과

- 경미한 오류*에 대해서는 과태료 부과 제외

* 과세자료에 기재하여야 할 사항을 기재하지 않거나 사실과 다르게 기재한 인원 수가 전체 인원 수의 100분의 5 이하인 경우

ㅇ 플랫폼 사업자*에 대한 과세자료 제출 의무 부여(소득령)

* 「고용보험법」 제77조의7의 적용을 받는 노무제공 플랫폼 사업자

※ 퀵서비스, 대리운전 용역을 플랫폼을 통해 알선·중개 시 플랫폼 사업자가 과세자료를 제출해야 함

ㅇ 과세자료 제출 관련 서식 정비(조특규칙·소득규칙)

* 세액공제 신청 서식 신설(조특규칙), 과세자료 월별 제출 관련 서식 정비(소득규칙)

□ 기획재정부는 입법예고(‘21.8.13.~9.23., 40일), 차관ㆍ국무회의 등의 절차를 거쳐 동 시행령·시행규칙을 개정할 계획입니다.

기획재정부 대변인

세종특별자치시 갈매로 477 정부세종청사 4동 moefpr@korea.kr

참 고 관련 개정요강

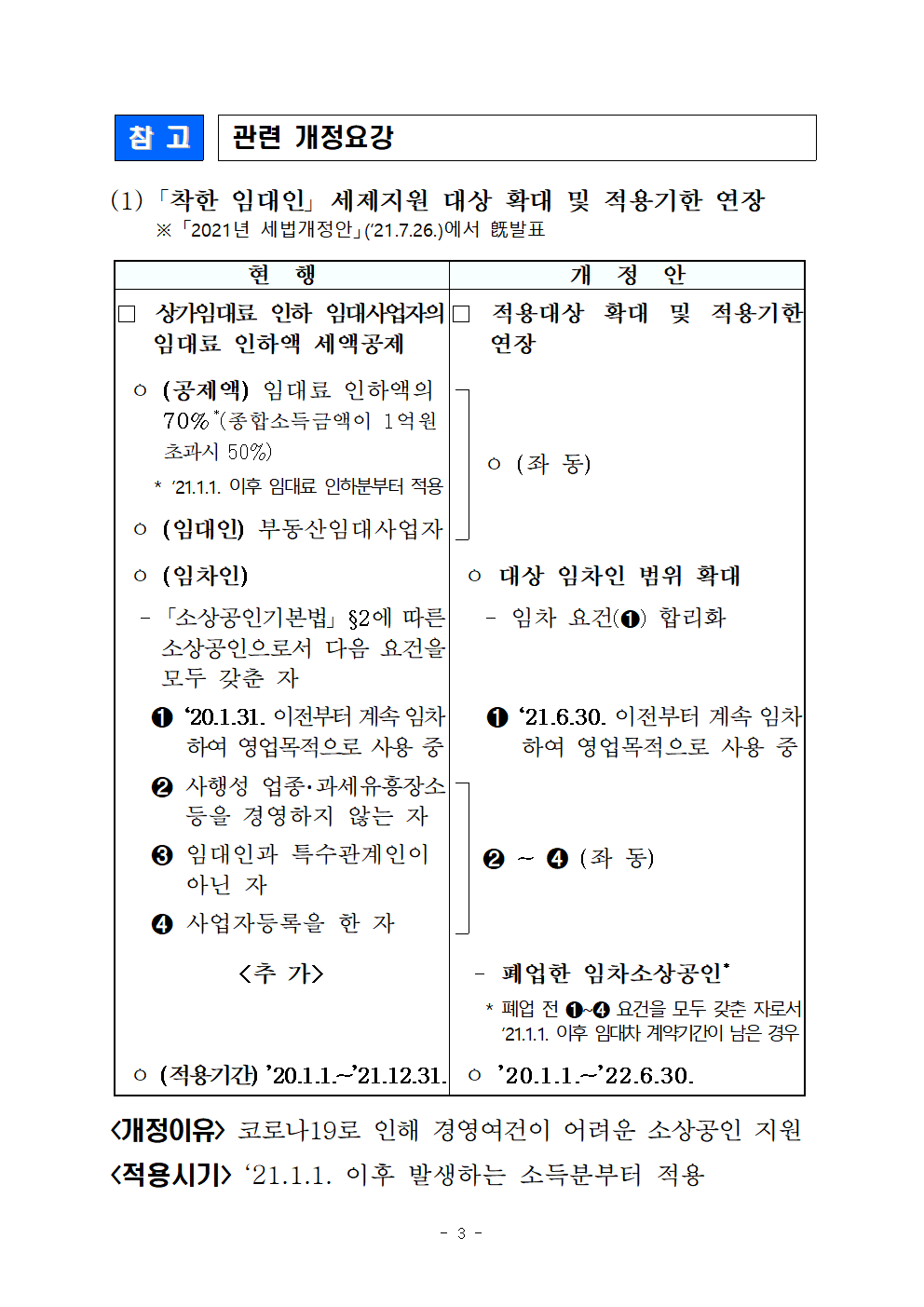

(1) 「착한 임대인」 세제지원 대상 확대 및 적용기한 연장

※ 「2021년 세법개정안」(‘21.7.26.)에서 旣발표

현 행 개 정 안

□ 상가임대료 인하 임대사업자의 임대료 인하액 세액공제 □ 적용대상 확대 및 적용기한 연장

ㅇ (공제액) 임대료 인하액의

70%*(종합소득금액이 1억원

초과시 50%) ㅇ (좌 동)

* ’21.1.1. 이후 임대료 인하분부터 적용

ㅇ (임대인) 부동산임대사업자

ㅇ (임차인) ㅇ 대상 임차인 범위 확대

- 「소상공인기본법」 §2에 따른 소상공인으로서 다음 요건을 모두 갖춘 자 - 임차 요건(➊) 합리화

➊ ‘20.1.31. 이전부터 계속 임차

하여 영업목적으로 사용 중

➊ ‘21.6.30. 이전부터 계속 임차하여 영업목적으로 사용 중

➋ 사행성 업종・과세유흥장소 등을 경영하지 않는 자

➋ ~ ➍ (좌 동)

➌ 임대인과 특수관계인이

아닌 자

➍ 사업자등록을 한 자

<추 가> - 폐업한 임차소상공인*

* 폐업 전 ➊~➍ 요건을 모두 갖춘 자로서 ’21.1.1. 이후 임대차 계약기간이 남은 경우

ㅇ (적용기간) ’20.1.1.~’21.12.31. ㅇ ’20.1.1.~’22.6.30.

<개정이유> 코로나19로 인해 경영여건이 어려운 소상공인 지원

<적용시기> ‘21.1.1. 이후 발생하는 소득분부터 적용

(2) 과세자료 제출 세액공제 관련 세부사항 규정

<법 개정내용(소득법 §104의32)>

◇ 용역제공자에 관한 과세자료 제출 사업자에 대한 세액공제 신설

(‘21.11.11. ~ ’23.12.31 적용) ⇒ 시행령에서 공제금액·한도 규정

현 행 개 정 안

<신 설> □ 과세자료 제출 세액공제 공제금액 및 한도 규정

ㅇ (공제금액) 용역제공자* 1명당 300원

* 용역제공자 인적사항, 용역제공기간 등 기재하여야 할

사항을 기재하여 제출한 인원으로 한정

ㅇ (공제한도) 연간 200만원

<개정이유> 과세자료 제출주기 단축에 따라 과세자료 제출사업자에게 인센티브 부여

<적용시기> ‘22.11.11. 이후 수입금액 또는 소득금액이 발생하는 용역에 대한 과세자료를 제출하는 분부터 적용

(3) 과세자료 제출 관련 과태료 부과기준 규정

<법 개정내용(소득법§173➁)>

◇ 용역제공자 관련 과세자료 제출과 관련하여 국세청이 사업자에 대한 시정명령을 하고 불응 시 과태료 부과

현 행 개 정 안

<신 설> □ 과세자료 미제출 사업자 등에 대한 명령사항 위반 시 과태료 부과기준 신설

ㅇ 과세자료를 제출하지 않은 경우

: 과세자료 건별 20만원

ㅇ 과세자료에 기재하여야 할 사항이 기재되어 있지 않거나 사실과 다르게 기재된 경우

: 과세자료 건별 10만원

※ 기재하여야 할 사항을 기재하지 않거나 사실과 다르게 기재한 인원 수가 전체 인원 수의 100분의 5를 초과하는 경우에 한해 과태료 부과

<개정이유> 과세자료 관련 과태료를 신설하는 「소득세법」 개정에 따라 구체적 부과기준 마련

<적용시기> ‘22.1.1. 이후 과태료를 부과하는 경우부터 적용

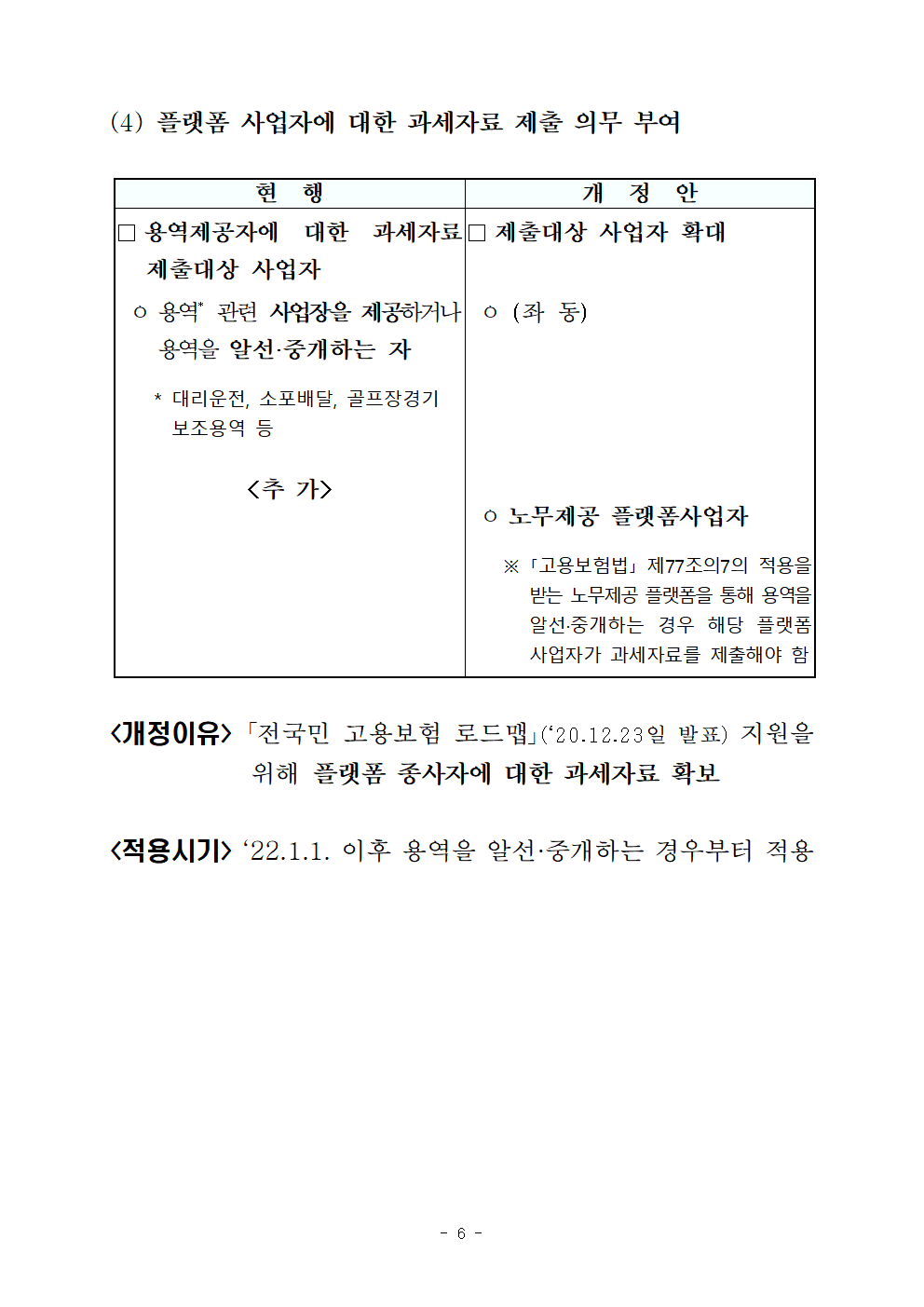

(4) 플랫폼 사업자에 대한 과세자료 제출 의무 부여

현 행 개 정 안

□용역제공자에 대한 과세자료 제출대상 사업자 □제출대상 사업자 확대

ㅇ용역* 관련 사업장을 제공하거나 용역을 알선·중개하는 자 ㅇ (좌 동)

* 대리운전, 소포배달, 골프장경기

보조용역 등

<추 가> ㅇ노무제공 플랫폼사업자

※ 「고용보험법」 제77조의7의 적용을 받는 노무제공 플랫폼을 통해 용역을 알선·중개하는 경우 해당 플랫폼사업자가 과세자료를 제출해야 함

<개정이유> 「전국민 고용보험 로드맵」(‘20.12.23일 발표) 지원을 위해 플랫폼 종사자에 대한 과세자료 확보

<적용시기> ‘22.1.1. 이후 용역을 알선·중개하는 경우부터 적용