증권사의 해외 대체투자 현황 및 향후 대응방안

등록일2021-01-04

제목 : 증권사의 해외 대체투자 현황 및 향후 대응방안

Ⅰ 개 요

□저금리 기조 장기화에 따른 신규 수익원 창출 노력 등의 영향으로 최근 증권사의 해외 대체자산 투자가 활발히 진행되어 왔음

◦’17년 이후 대형 증권사 중심으로 해외 오피스빌딩·호텔·SOC 등에 대한 투자를 경쟁적으로 확대(다만, ’20년에는 코로나19 영향 등으로 투자가 정체)

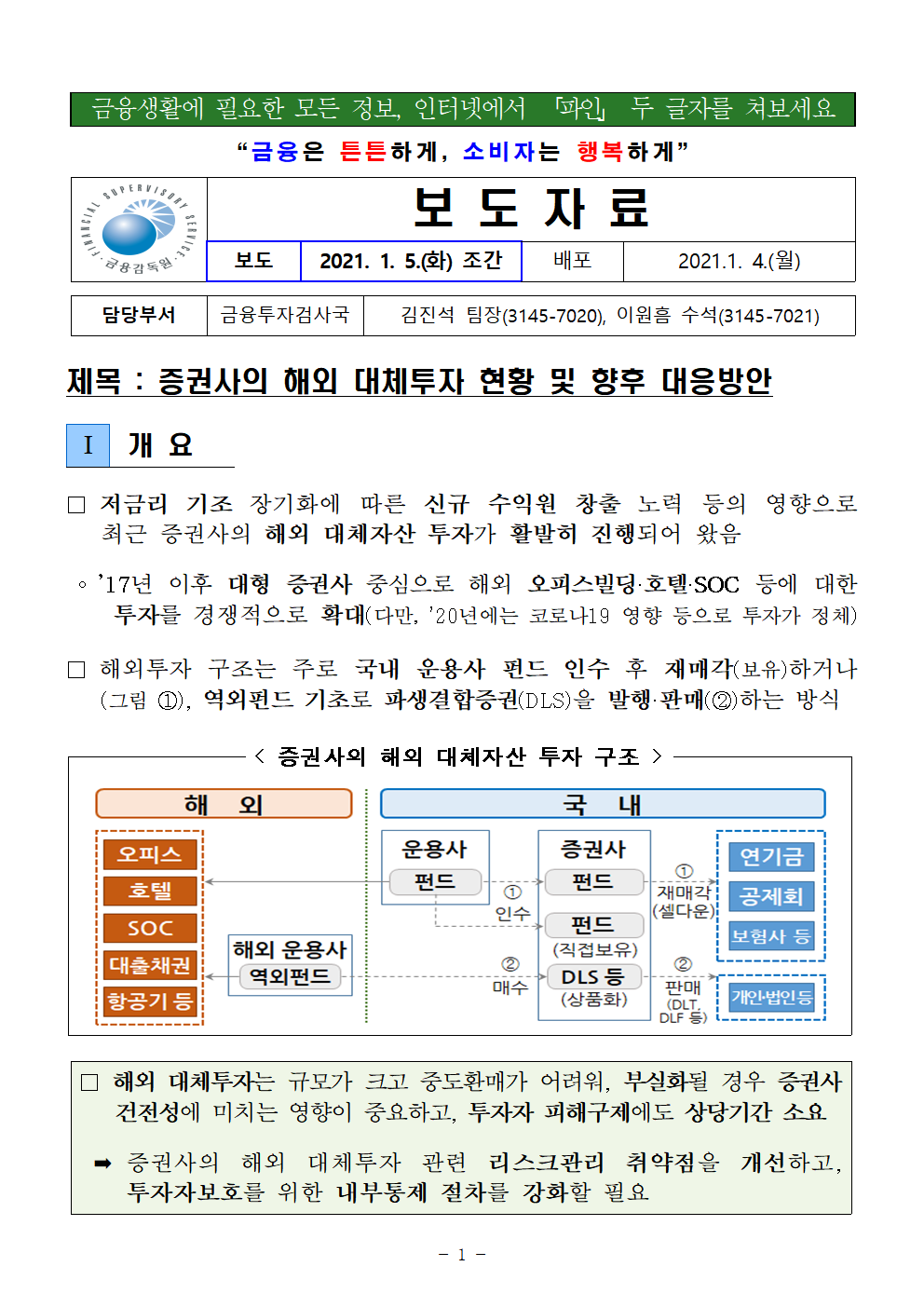

□해외투자 구조는 주로 국내 운용사 펀드 인수 후 재매각(보유)하거나(그림 ①), 역외펀드 기초로 파생결합증권(DLS)을 발행·판매(②)하는 방식

< 증권사의 해외 대체자산 투자 구조 >

□해외 대체투자는 규모가 크고 중도환매가 어려워, 부실화될 경우 증권사 건전성에 미치는 영향이 중요하고, 투자자 피해구제에도 상당기간 소요

➡증권사의 해외 대체투자 관련 리스크관리 취약점을 개선하고, 투자자보호를 위한 내부통제 절차를 강화할 필요

Ⅱ 증권사의 해외 대체투자 현황

?(투자규모)증권사(22사)의 해외 대체투자 규모는 48.0조원(864건)으로 부동산에 23.1조원(418건, ’20.4말), 특별자산에 24.9조원(446건, ’20.6말) 투자

◦이중 31.4조원은 투자자에게 재매각하였고, 16.6조원*은 직접 보유

* 직접 보유분(16.6조원)은 22개 증권사 자기자본(55.8조원, ’20.6월말)의 30% 수준

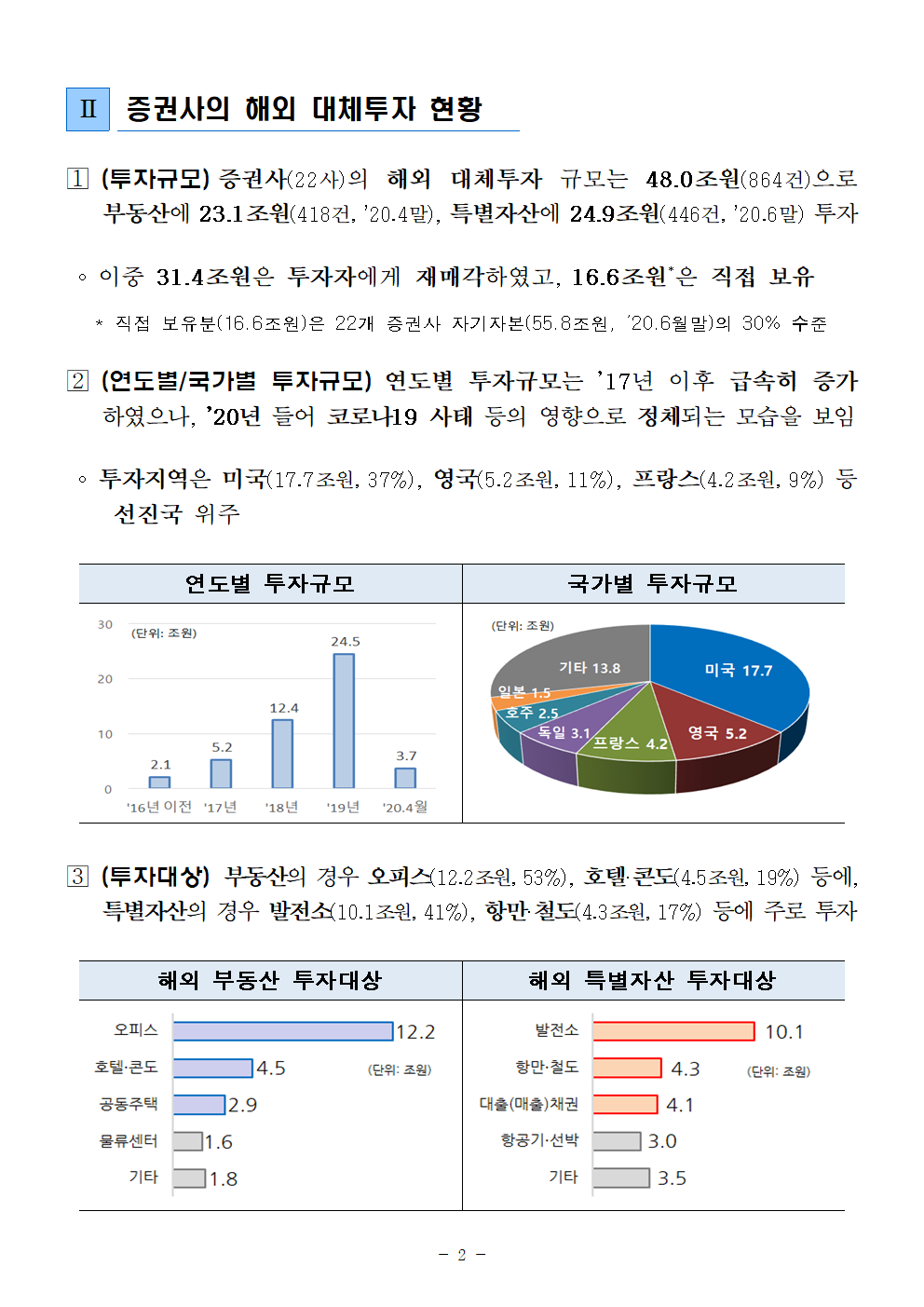

?(연도별/국가별 투자규모)연도별 투자규모는 ’17년 이후 급속히 증가하였으나, ’20년 들어 코로나19 사태 등의 영향으로 정체되는 모습을 보임

◦투자지역은 미국(17.7조원, 37%), 영국(5.2조원, 11%), 프랑스(4.2조원, 9%) 등 선진국 위주

연도별 투자규모 국가별 투자규모

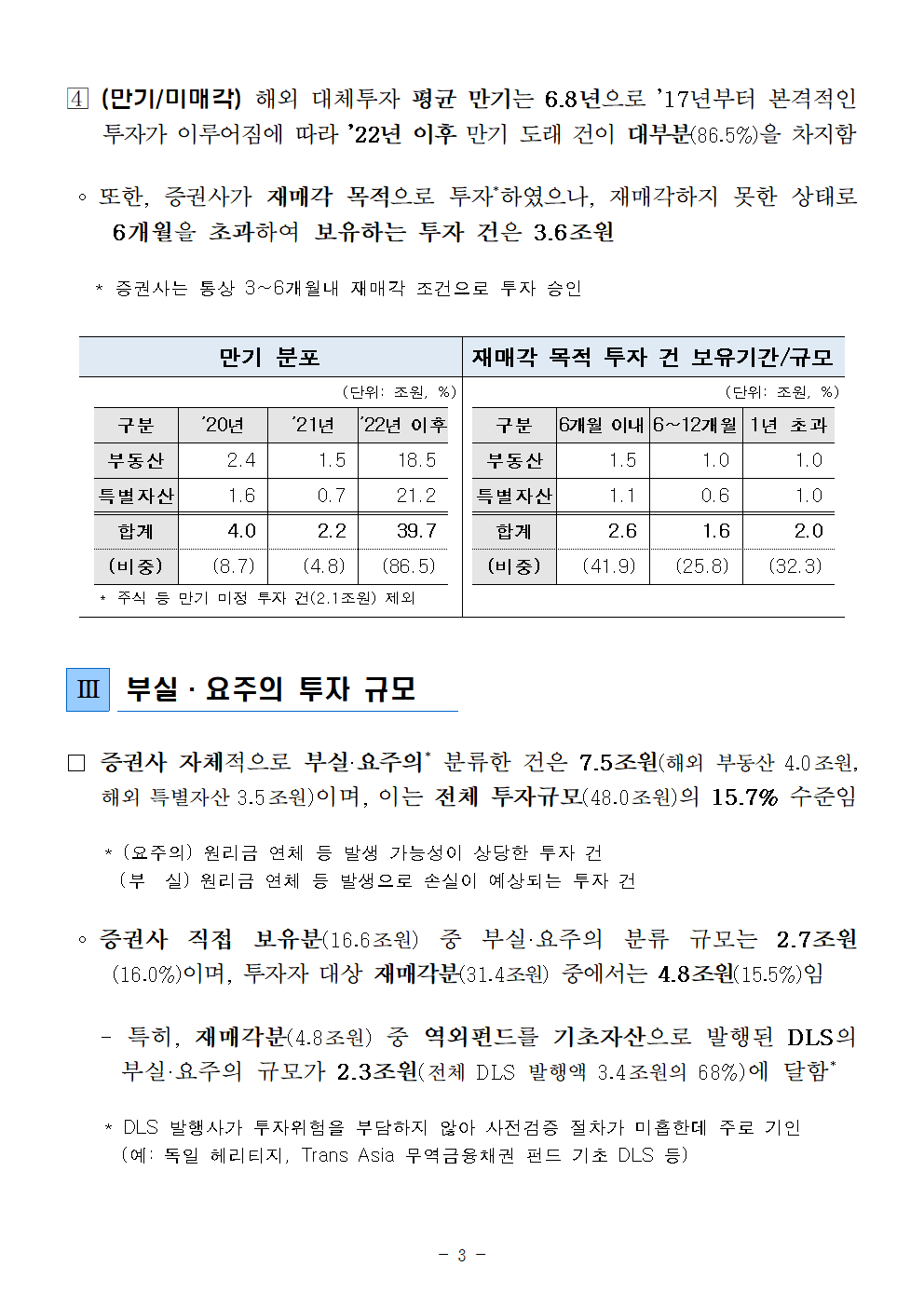

?(투자대상)부동산의 경우 오피스(12.2조원, 53%), 호텔·콘도(4.5조원, 19%) 등에, 특별자산의 경우 발전소(10.1조원, 41%), 항만·철도(4.3조원, 17%) 등에 주로 투자

해외 부동산 투자대상 해외 특별자산 투자대상

?(만기/미매각)해외 대체투자 평균 만기는 6.8년으로 ’17년부터 본격적인 투자가 이루어짐에 따라 ’22년 이후 만기 도래 건이 대부분(86.5%)을 차지함

◦또한, 증권사가 재매각 목적으로 투자*하였으나, 재매각하지 못한 상태로 6개월을 초과하여 보유하는 투자 건은 3.6조원

* 증권사는 통상 3∼6개월내 재매각 조건으로 투자 승인

만기 분포 재매각 목적 투자 건 보유기간/규모

(단위: 조원, %) (단위: 조원, %)

구분 ’20년 ’21년 ’22년 이후 구분 6개월 이내 6∼12개월 1년 초과

부동산 2.4 1.5 18.5 부동산 1.5 1 1

특별자산 1.6 0.7 21.2 특별자산 1.1 0.6 1

합계 4 2.2 39.7 합계 2.6 1.6 2

(비중) -8.7 -4.8 -86.5 (비중) -41.9 -25.8 -32.3

* 주식 등 만기 미정 투자 건(2.1조원) 제외

Ⅲ 부실·요주의 투자 규모

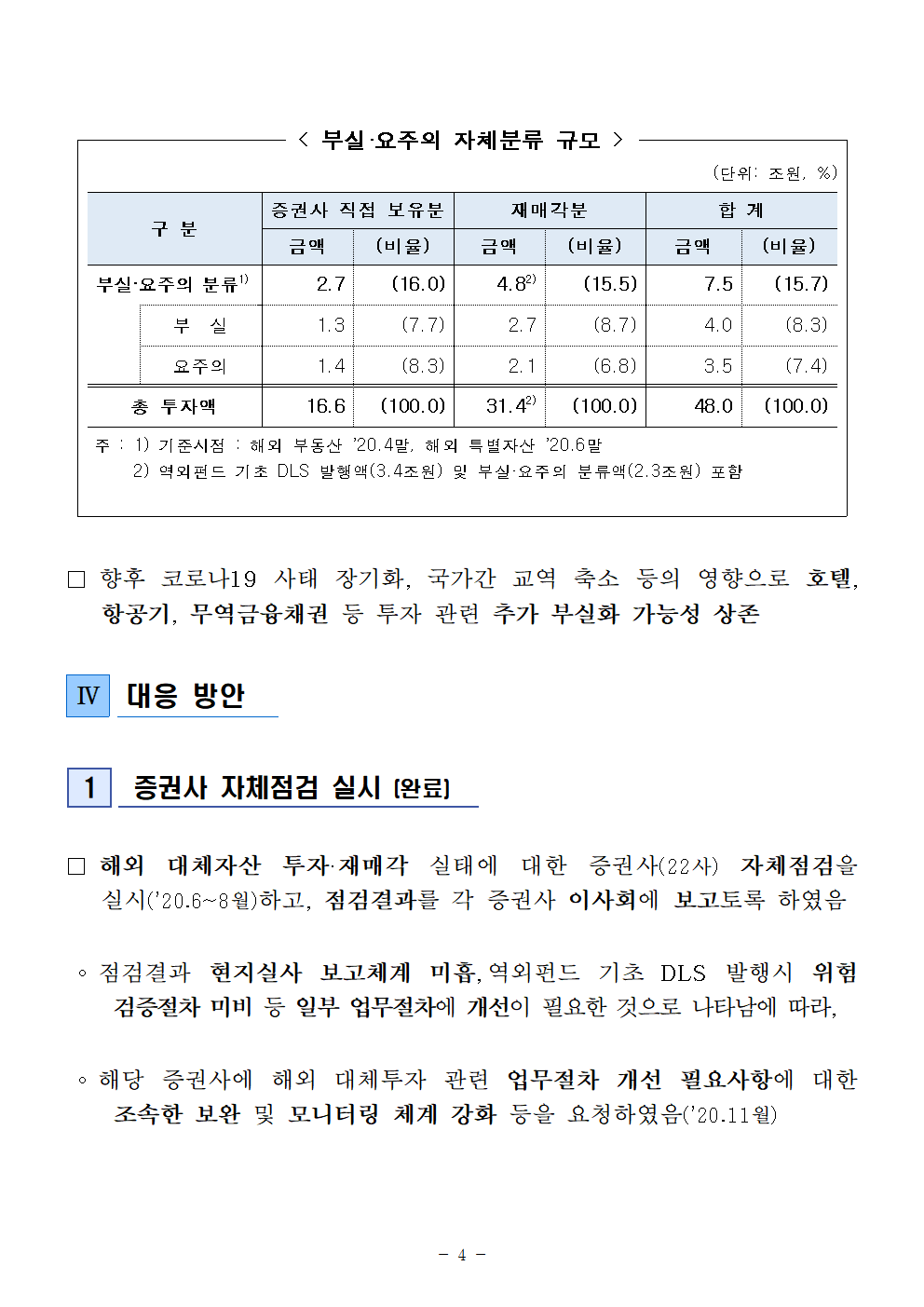

□증권사 자체적으로 부실·요주의* 분류한 건은 7.5조원(해외 부동산 4.0조원, 해외 특별자산 3.5조원)이며, 이는 전체 투자규모(48.0조원)의 15.7% 수준임

* (요주의) 원리금 연체 등 발생 가능성이 상당한 투자 건

(부 실) 원리금 연체 등 발생으로 손실이 예상되는 투자 건

◦증권사 직접 보유분(16.6조원) 중 부실·요주의 분류 규모는 2.7조원(16.0%)이며, 투자자 대상 재매각분(31.4조원) 중에서는 4.8조원(15.5%)임

-특히, 재매각분(4.8조원) 중 역외펀드를 기초자산으로 발행된 DLS의 부실·요주의 규모가 2.3조원(전체 DLS 발행액 3.4조원의 68%)에 달함*

*DLS 발행사가 투자위험을 부담하지 않아 사전검증 절차가 미흡한데 주로 기인

(예: 독일 헤리티지, Trans Asia 무역금융채권 펀드 기초 DLS 등)

< 부실·요주의 자체분류 규모 >

(단위: 조원, %)

구 분 증권사 직접 보유분 재매각분 합 계

금액 (비율) 금액 (비율) 금액 (비율)

부실·요주의 분류1) 2.7 -16 4.82) -15.5 7.5 -15.7

부 실 1.3 -7.7 2.7 -8.7 4 -8.3

요주의 1.4 -8.3 2.1 -6.8 3.5 -7.4

총 투자액 16.6 -100 31.42) -100 48 -100

주 : 1) 기준시점 : 해외 부동산 ’20.4말, 해외 특별자산 ’20.6말

2) 역외펀드 기초 DLS 발행액(3.4조원) 및 부실·요주의 분류액(2.3조원) 포함

□향후 코로나19 사태 장기화, 국가간 교역 축소 등의 영향으로 호텔, 항공기, 무역금융채권 등 투자 관련 추가 부실화 가능성 상존

Ⅳ 대응 방안

1 증권사 자체점검 실시 (완료)

□해외 대체자산 투자·재매각 실태에 대한 증권사(22사) 자체점검을 실시(’20.6~8월)하고, 점검결과를 각 증권사 이사회에 보고토록 하였음

◦점검결과 현지실사 보고체계 미흡,역외펀드 기초 DLS 발행시 위험 검증절차 미비 등 일부 업무절차에 개선이 필요한 것으로 나타남에 따라,

◦해당 증권사에 해외 대체투자 관련 업무절차 개선 필요사항에 대한 조속한 보완 및 모니터링 체계 강화 등을 요청하였음(’20.11월)

2 「증권사 대체투자 가이드라인」 마련·시행

□증권사가 대체투자시 준수해야 할 내부통제 및 위험관리 기준 등을 제시하는 모범규준을 마련하여 시행할 예정이며,

◦해당 모범규준에서 정하는 사항이 업계에 조기 정착될 수 있도록 적극적으로 유도할 방침임

3 부동산 그림자금융* D/B 구축·관리

*주택담보대출 등과 같이 은행 시스템을 통한 대출이 아닌 여타 부동산 금융을 통칭

□부동산 그림자금융 시스템을 구축·관리하여 증권사가 투자한 국내 및 해외 부동산의 잠재리스크를 형태별, 지역별, 회사별로 구분하여 체계적으로 관리할 예정임

4 점검 및 모니터링 강화

□환매 연기 등 부실 발생 투자 건 점검 강화

◦(역외펀드 기초 DLS 실태 점검)공모규제 회피 여부, 발행·상품심사 업무실태 등 투자자보호 절차의 적정성을 집중 점검

◦(업무처리 절차 점검)현장 검사시 현지실사, 사업성 분석, 투자심사, 사후관리 절차의 적정성 등을 집중 점검할 예정임

※ 상기 사항은 금융감독원의 2021년도 증권사 중점 검사사항에 반영할 예정임

□투자손실 등 모니터링 강화

◦코로나19 사태 장기화시 추가 투자손실이 우려됨에 따라 부실 발생 규모 등에 대한 주기적 실태 점검(반기 1회)을 실시할 예정이며,

◦점검 과정에서 리스크관리상 중요 취약점이 드러나거나, 투자자보호 관련 위법 개연성이 높다고 판단될 경우 현장검사로 전환

☞ 본 자료를 인용하여 보도할 경우에는 출처를 표기하여 주시기 바랍니다.(http://www.fss.or.kr)

'판교핫뉴스1' 카테고리의 다른 글

| 2021년 과학문화 거점센터 및 과학문화 도시 선정-과기정통부, 2021년 과학문화 지역거점 신규 6개 지자체 및 올해의 과학문화 도시 1곳 선정 (0) | 2021.01.06 |

|---|---|

| 정신병원·시설에 대한 사전 감염예방 및 치료역량 강화 (0) | 2021.01.06 |

| 우리 동네에 가장 필요한 생활SOC는? 공간빅데이터 분석 플랫폼에서 확인하세요-공공정책 업무 활용 공간빅데이터 표준분석모델(10종) 개방 (0) | 2021.01.06 |

| 2021년도 「중장년일자리 희망센터」 운영기관 선정 및 보조금 교부 신청 공고 (0) | 2021.01.06 |

| 2021년 산업단지 환경개선사업 정부합동공모 (0) | 2021.01.06 |