해외 부동산펀드 현황 및 대응방안

등록일2020-12-16

제 목 : 해외 부동산펀드 현황 및 대응방안

▣ (분석대상) ’20.4월말 기준 전체 해외 부동산 펀드 806건/56.5조원(77사) 중 666건/51.4조원(31사), coverage 91.2%

* 동 분석은 자산운용사에 별도 양식을 송부하여 제출받은 자료를 근거로 함

1 해외 부동산펀드 현황

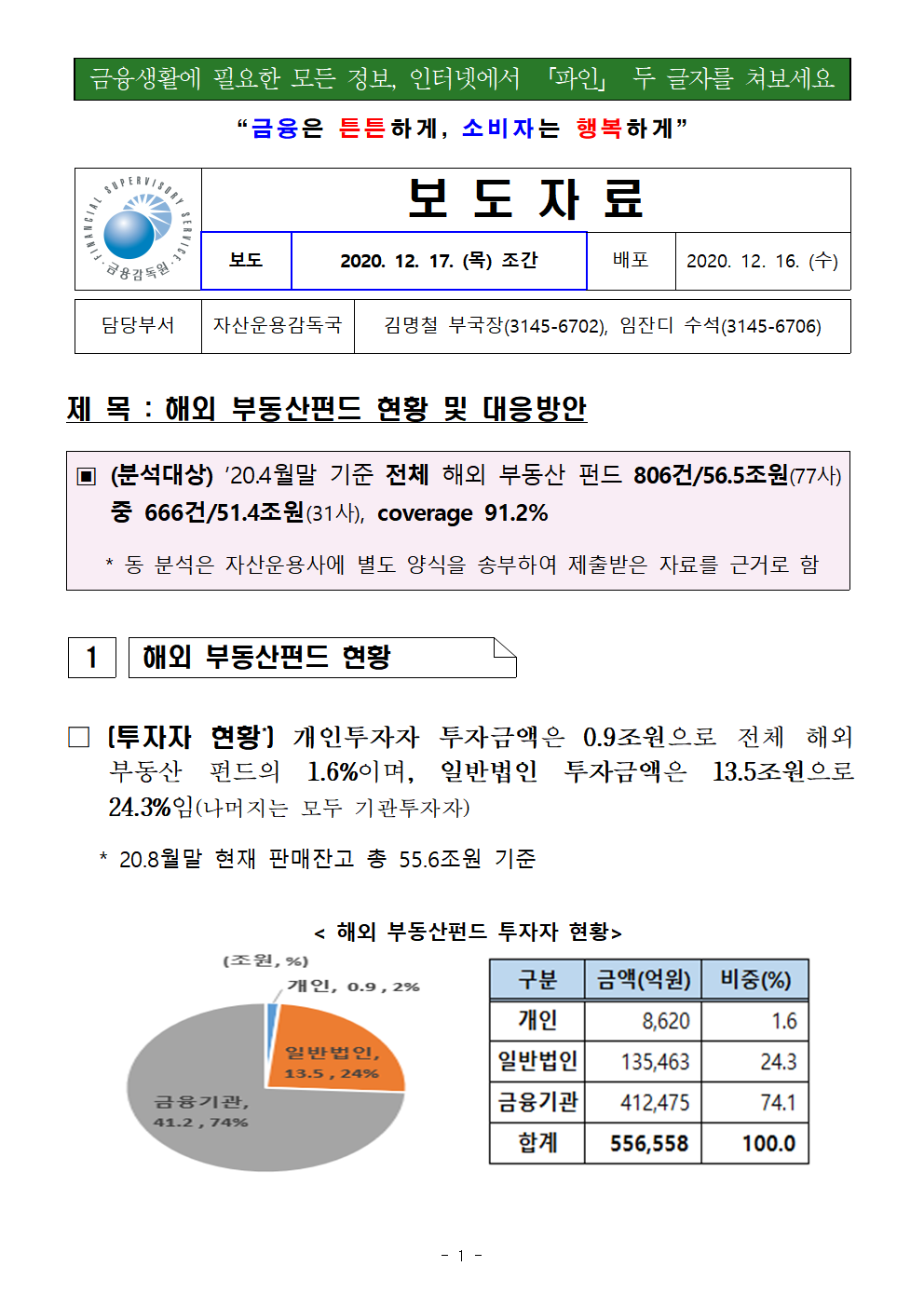

□ (투자자 현황*) 개인투자자 투자금액은 0.9조원으로 전체 해외 부동산 펀드의 1.6%이며, 일반법인 투자금액은 13.5조원으로 24.3%임(나머지는 모두 기관투자자)

* 20.8월말 현재 판매잔고 총 55.6조원 기준

< 해외 부동산펀드 투자자 현황>

□ (운용사 현황) 해외부동산 펀드를 운용하는 운용사는 모두 77개사(합계 56.5조원)이며

◦ 이중 상위 10개사가 59.1%(33.4조원), 상위 20개사가 83.2%(47.0조원)를 차지하고 있는 등 설정금액이 상위사에 집중

□ (모집형태 및 환매방식) 사모가 640건, 49.2조원(95.5%)으로 대부분을 차지하고 있으며, 공모는 26건, 2.3조원(4.5%)

◦ 폐쇄형이 651건, 51.2조원(99.4%), 개방형은 15건, 0.3조원(0.6%)

< 모집형태 및 환매방식(단위: 조원, %)>

□ (투자지역) 미국이 21.7조원(42.1%)으로 가장 많고, 유럽 14.1조원(27.4%), 아시아 3.4조원(6.7%) 등이며 여러 지역에 포트폴리오 투자를 하는 펀드가 10.8조원(21%)임

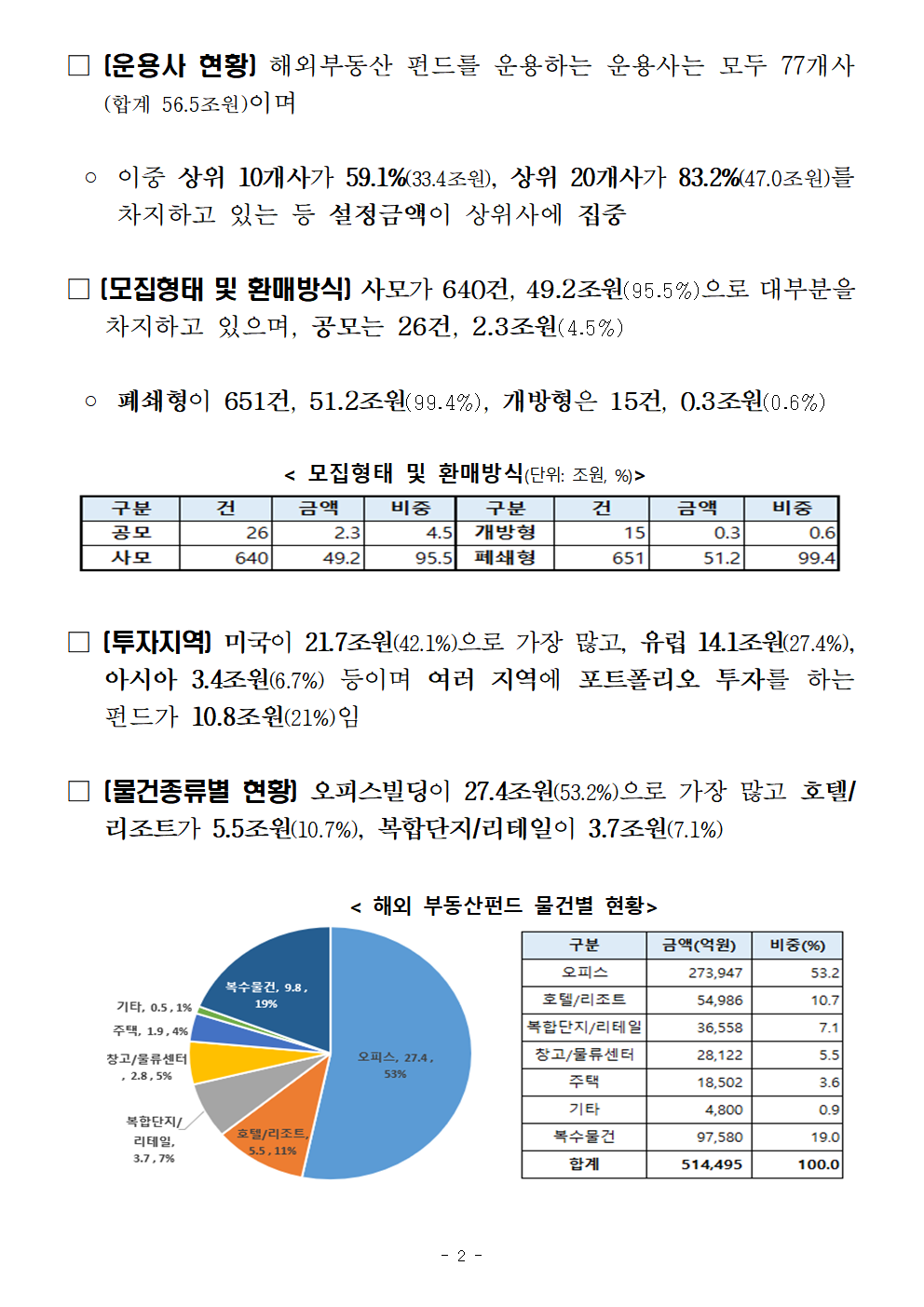

□ (물건종류별 현황) 오피스빌딩이 27.4조원(53.2%)으로 가장 많고 호텔/리조트가 5.5조원(10.7%), 복합단지/리테일이 3.7조원(7.1%)

< 해외 부동산펀드 물건별 현황>

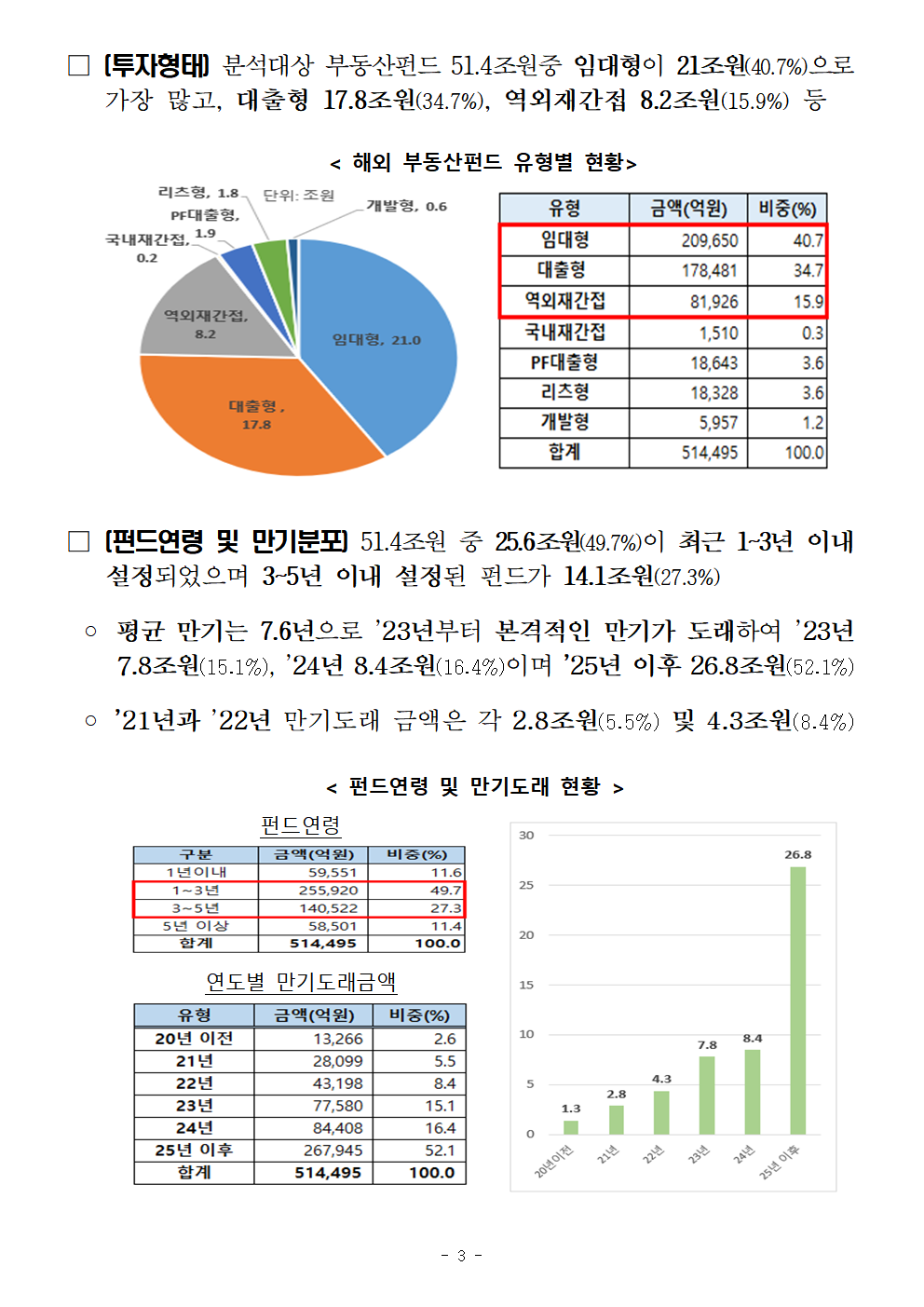

□ (투자형태) 분석대상 부동산펀드 51.4조원중 임대형이 21조원(40.7%)으로 가장 많고, 대출형 17.8조원(34.7%), 역외재간접 8.2조원(15.9%) 등

< 해외 부동산펀드 유형별 현황>

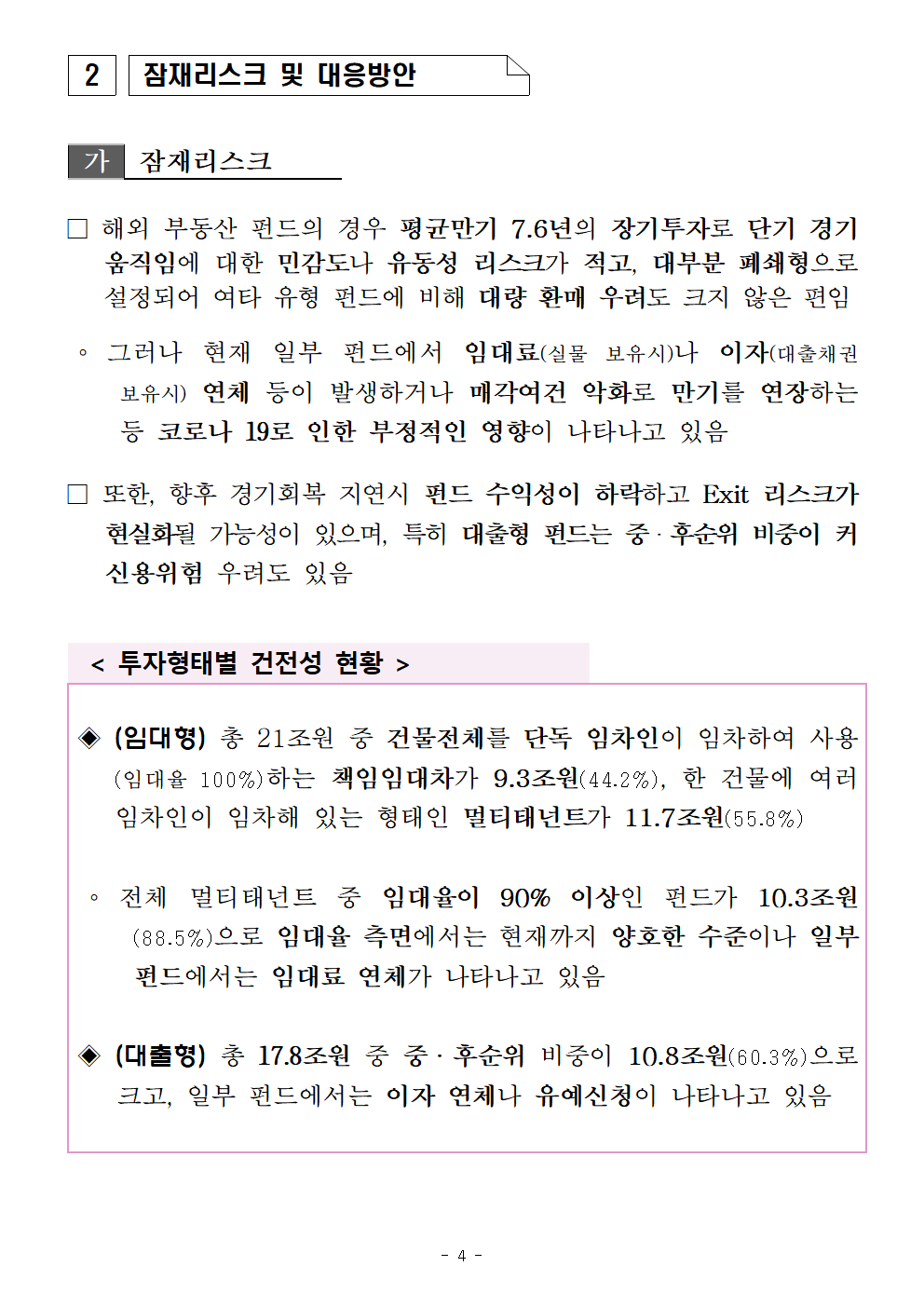

□ (펀드연령 및 만기분포) 51.4조원 중 25.6조원(49.7%)이 최근 1~3년 이내 설정되었으며 3~5년 이내 설정된 펀드가 14.1조원(27.3%)

◦ 평균 만기는 7.6년으로 ’23년부터 본격적인 만기가 도래하여 ’23년 7.8조원(15.1%), ’24년 8.4조원(16.4%)이며 ’25년 이후 26.8조원(52.1%)

◦ ’21년과 ’22년 만기도래 금액은 각 2.8조원(5.5%) 및 4.3조원(8.4%)

< 펀드연령 및 만기도래 현황 >

펀드연령

연도별 만기도래금액

2 잠재리스크 및 대응방안

가 잠재리스크

□ 해외 부동산 펀드의 경우 평균만기 7.6년의 장기투자로 단기 경기 움직임에 대한 민감도나 유동성 리스크가 적고, 대부분 폐쇄형으로 설정되어 여타 유형 펀드에 비해 대량 환매 우려도 크지 않은 편임

◦ 그러나 현재 일부 펀드에서 임대료(실물 보유시)나 이자(대출채권 보유시) 연체 등이 발생하거나 매각여건 악화로 만기를 연장하는 등 코로나 19로 인한 부정적인 영향이 나타나고 있음

□ 또한, 향후 경기회복 지연시 펀드 수익성이 하락하고 Exit 리스크가 현실화될 가능성이 있으며, 특히 대출형 펀드는 중・후순위 비중이 커 신용위험 우려도 있음

< 투자형태별 건전성 현황 >

◈ (임대형) 총 21조원 중 건물전체를 단독 임차인이 임차하여 사용(임대율 100%)하는 책임임대차가 9.3조원(44.2%), 한 건물에 여러 임차인이 임차해 있는 형태인 멀티태넌트가 11.7조원(55.8%)

◦ 전체 멀티태넌트 중 임대율이 90% 이상인 펀드가 10.3조원(88.5%)으로 임대율 측면에서는 현재까지 양호한 수준이나 일부 펀드에서는 임대료 연체가 나타나고 있음

◈ (대출형) 총 17.8조원 중 중ㆍ후순위 비중이 10.8조원(60.3%)으로 크고, 일부 펀드에서는 이자 연체나 유예신청이 나타나고 있음

나 대응방안

□자산운용사가 대체투자펀드 설정・운용시 단계별로 준수하여야 하는 원칙과 절차를 정한 ‘대체투자펀드 리스크관리 모범규준(금투협회)’이 ’20.6.30. 제정되어 ’20.10.1부터 시행중임 (전문사모운용사는 ‘20.12.1.부터 시행)

◦ 동 규준은 운용사가 대체투자펀드 설정시 사전에 리스크 분석을 실시하고 이후에도 최소 연1회 주기적으로 분석하도록 하고 있으며,

◦ 투자형태별로 사전에 정한 기준에 따라 최소 연1회 이상 주기적으로 공정가치 평가를 실시하도록 하고 있음

⇨ 금융감독원은 해외 부동산을 포함한 대체투자펀드 잠재리스크 요인을 지속적으로 점검하는 한편, 자산운용사가 동 규준에 따라 대체투자펀드를 설정・운용하고 있는지 자체 점검하여 그 결과를 이사회에 보고토록 할 예정

* 본 자료를 인용하여 보도할 경우에는 출처를 표기하여 주시기 바랍니다.(http://www.fss.or.kr)

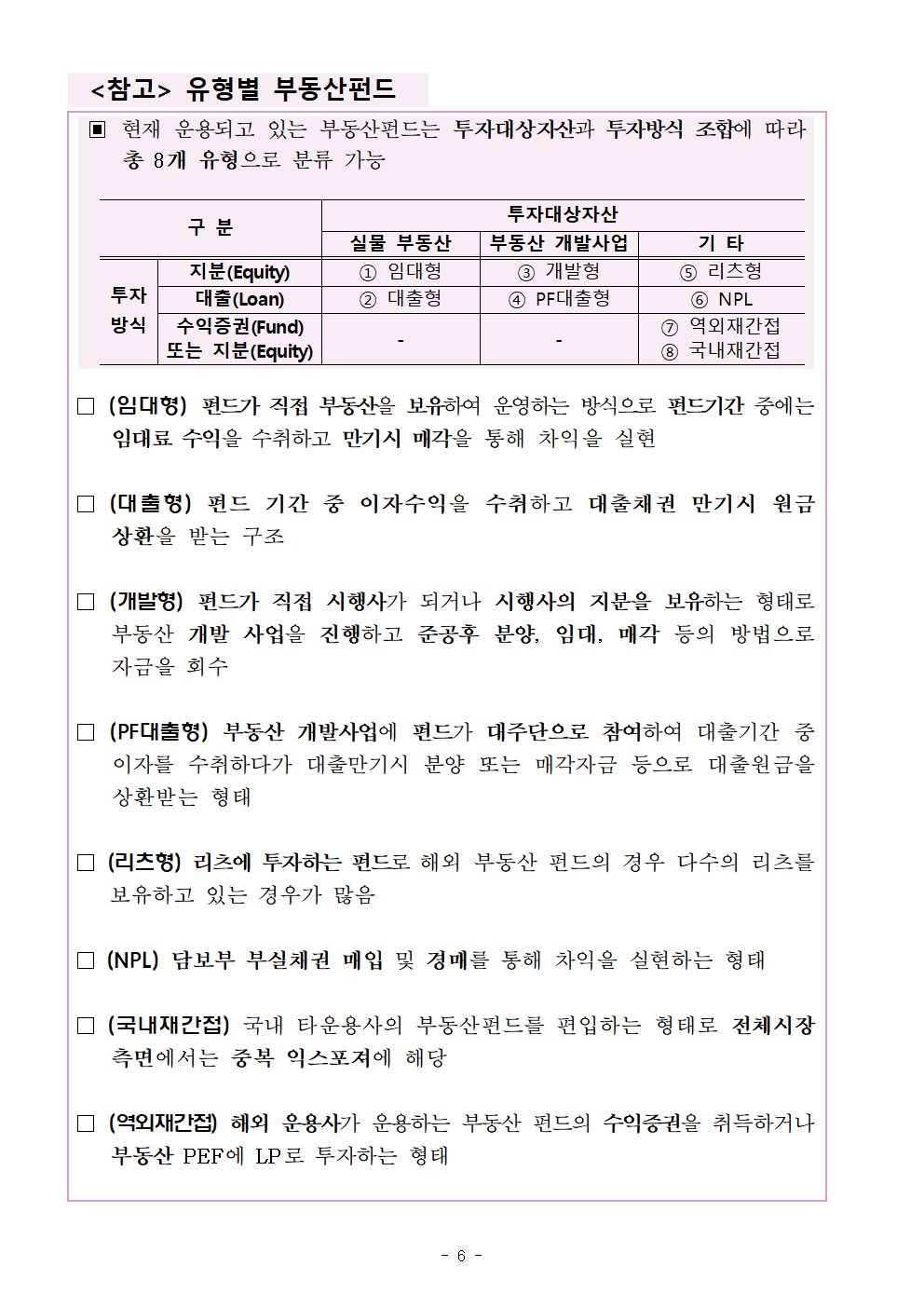

<참고> 유형별 부동산펀드

▣ 현재 운용되고 있는 부동산펀드는 투자대상자산과 투자방식 조합에 따라 총 8개 유형으로 분류 가능

구 분 투자대상자산

실물 부동산 부동산 개발사업 기 타

투자 지분(Equity) ① 임대형 ③ 개발형 ⑤ 리츠형

방식 대출(Loan) ② 대출형 ④ PF대출형 ⑥ NPL

수익증권(Fund) - - ⑦ 역외재간접

또는 지분(Equity) ⑧ 국내재간접

□ (임대형) 펀드가 직접 부동산을 보유하여 운영하는 방식으로 펀드기간 중에는 임대료 수익을 수취하고 만기시 매각을 통해 차익을 실현

□ (대출형) 펀드 기간 중 이자수익을 수취하고 대출채권 만기시 원금상환을 받는 구조

□ (개발형) 펀드가 직접 시행사가 되거나 시행사의 지분을 보유하는 형태로 부동산 개발 사업을 진행하고 준공후 분양, 임대, 매각 등의 방법으로 자금을 회수

□ (PF대출형) 부동산 개발사업에 펀드가 대주단으로 참여하여 대출기간 중 이자를 수취하다가 대출만기시 분양 또는 매각자금 등으로 대출원금을 상환받는 형태

□ (리츠형) 리츠에 투자하는 펀드로 해외 부동산 펀드의 경우 다수의 리츠를 보유하고 있는 경우가 많음

□ (NPL) 담보부 부실채권 매입 및 경매를 통해 차익을 실현하는 형태

□ (국내재간접) 국내 타운용사의 부동산펀드를 편입하는 형태로 전체시장 측면에서는 중복 익스포져에 해당

□ (역외재간접) 해외 운용사가 운용하는 부동산 펀드의 수익증권을 취득하거나 부동산 PEF에 LP로 투자하는 형태

'판교핫뉴스1' 카테고리의 다른 글

| 「공정경제 3법」관계부처 합동 브리핑 개최 (0) | 2020.12.16 |

|---|---|

| 4차산업혁명 대응, 국민 건강증진 등을 위해 보험업권의 헬스케어 서비스 활성화를 추진해 나가겠습니다. (0) | 2020.12.16 |

| 코로나바이러스감염증-19 국내 발생 현황 (12월 16일) (0) | 2020.12.16 |

| 한국과 중국, 전통의학 교류 및 연구협력 강화한다-제16차 한·중 전통의학협력조정위원회 개최 계기로 전통의학 공동연구 등 협력 강화 (0) | 2020.12.16 |

| 「제48회 보건의 날」기념, 국민건강증진 유공자 포상 (0) | 2020.12.16 |