옵티머스자산운용 펀드실사 결과

등록일2020-11-11

제목 : 옵티머스자산운용 펀드에 대한 실사 결과

□삼일회계법인은 ‘20.7.1.부터 약 4개월간 옵티머스자산운용 펀드 투자자금의 63개 최종 투자처에 대한 실사를 실시하고 최종 보고서를 옵티머스자산운용에 제출(‘20.11.10.)

◦실사결과(’20.7.7.기준) 총 46개 펀드 설정금액(5,146억원) 중 실사 대상이 되는 최종 투자처는 63개, 3,515억원*으로 파악

* 나머지 금액은 횡령, 돌려막기 등으로 실사를 할 수 없고, 현금․예금이나 타운용사 이관 펀드는 제외

◦개별자산별 회수예상가액을 고려할 때 펀드의 잔액(5,146억원) 기준 예상 회수율은 최소 7.8%(401억원)에서 최대 15.2%(783억원) 수준

◦3,515억원 중 회수가 의문시되는 C등급이 2,927억원(83.3%)으로 대부분을 차지하고, A등급(45억원) 및 B등급(543억원)은 16.7%에 불과*

* A등급(전액회수 가능), B등급(일부회수 가능), C등급(회수 의문시)

□금감원은 동 실사결과를 반영하여 기준가격 공정성을 도모할 수 있도록 기준가 산정 관련 자율 협의체 구성을 추진하는 한편

◦투자자 피해 구제를 위해 펀드 이관 방안 등이 논의되고, 분쟁조정이 조속히 이뤄질 수 있도록 후속조치를 차질 없이 수행할 계획

Ⅰ. 자산 실사 배경 및 진행경과

1 자산 실사 배경

□펀드가 투자하고 있는 자산의 실재성과 함께 회수가능가액에 대한 객관적 평가를 통해서만 향후 펀드 및 자산 관리․추심․환매 등 절차 진행이 가능

◦그간 금융당국이 선임한 관리인을 중심으로 판매사 등의 협조를 얻어 펀드가 직․간접적으로 투자한 자산에 대해 가압류 등 채권보전 절차를 취하였으며,

◦회수가능가액 추정 등을 위해 전문성과 관련 경험을 갖춘 회계법인을 통해 펀드에 대한 자산실사를 추진하게 되었음

2 자산실사 진행 경과

□옵티머스 관리인과 판매사는 신속하고 객관적인 실사업무를 위해 삼일회계법인을 실사법인으로 선정하였고,

◦실사법인은 ’20.7.1.부터 11.10.까지 약 4개월간 약 20여명의 인력을 투입하여 펀드 투자자금의 최종 투자처 등과 관련된 실사를 실시하였음

□실사법인은 펀드 투자구조 파악, Digital Forensic 실시, 투자서류 및 자금흐름 분석, 현장 방문 등을 통해 63개 식별 가능한 투자처를 확정

◦63개 투자처에 대한 채권보전조치 가능성, 담보권 확보여부, 사업진행 및 회수리스크 분석을 통해 회수예상가액을 산정하였음

◦회수예상가액은 각 기초자산을 3개 등급(A, B, C)으로 분류하고, 개별 자산별로 회수예상가액 범위(최소 예상액~최대 예상액)를 산정

Ⅱ. 실사 결과 주요 내용

실사 개요

◈ [실사법인] 삼일회계법인

◈ [실사 기준일 및 실사기간] ‘20.7.7. 기준, ’20.7.1.~11.10.까지 수행

◈ [유의사항] 실사법인이 수행한 실사 결과를 요약 재구성한 자료이며, 실사결과는 실사기간 중 확보 가능한 자료, 전문가 의견 등에 근거하고 있으나, 다양한 한계를 노정하고 있음을 양지하여 주시기 바랍니다

1 실사결과 종합

□(최종 투자처) 펀드 자금 흐름 및 각종 서류 확인 결과 실사기준일(‘20.7.7.) 현재 식별 가능한 최종 투자처는 63개, 3,515억원으로 파악

□(회수예상가액) 실사법인은 63개 투자대상(3,515억원)의 회수가능성에 따라 등급을 구분(A․B․C)하고, 자산별 예상 회수율을 산출

◦예상회수율 추정치는 전체 펀드 규모(5,146억원*) 대비 최소 7.8%에서 최대 15.2% 수준(최소 401억원 ~ 최대 783억원)

* 46개 펀드 설정원본 5,151억원 중 현금 유입이 없는 재투자액 5억원 제외

펀드자산 실사결과 회수예상가액

(단위 : 억원, 개)

투자유형 투자금 회수예상가액

(자금) Min Max

① 투자금액(총 63개 투자처) 3,515 261 643

PF사업(부산 지역 개발사업 등 등 26개) 1,277 100 342

주식(상장사 경영권 인수 등 8개) 1,370 24 119

채권(비상장기업 대여 등 21개) 724 63 96

기타(기타 수익권 등 8개) 145 74 86

② 펀드보유 현금∙예금(46개 펀드 보유 현금∙예금) 81

③ 타운용사 이관 대상 펀드(3개) 투자 대상 자산 59

④ 회수예상가액(=A+B+C) 401 783

⑤ 펀드 규모(판매잔액) 5,146

⑥ 펀드잔액 대비율(C/D) 7.80% 15.20%

2 세부 실사내용

자금흐름

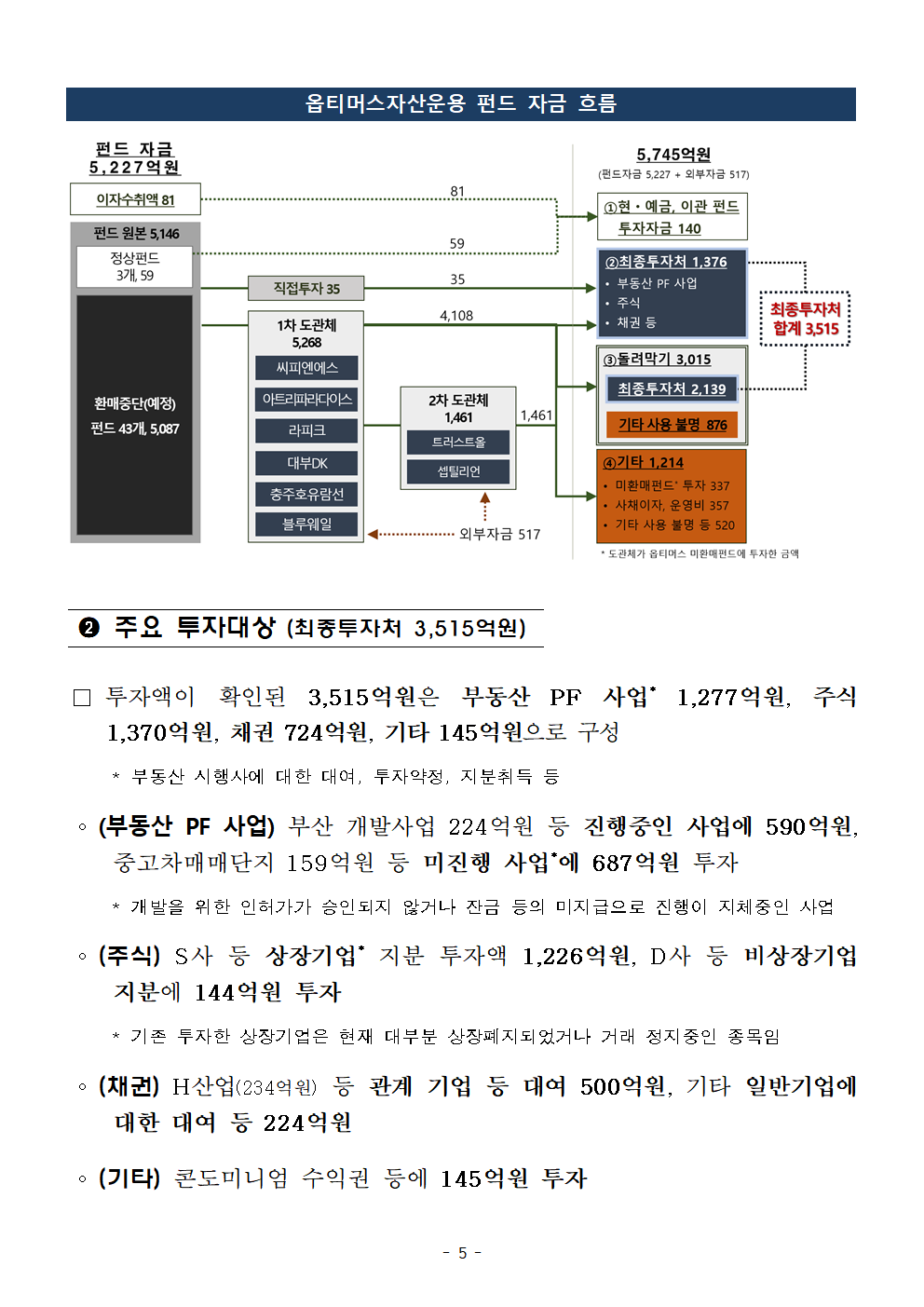

□펀드 자금(원본 5,146억원+이자수취액 81억원)은 1ㆍ2차 도관체를 거치는 과정 등에서 외부자금(517억원)과 혼재(합계 5,745억원) 되어 최종 투자처 3,515억원에 투자되거나 기존 펀드 돌려막기 등에 사용

①(현금 등 140억원) 펀드가 보유 중인 현금ㆍ예금 81억원, 이관(예정) 3개 펀드의 투자자산 59억원 등 140억원

②(최종 투자처) 미환매 펀드 자금 등이 도관체 등을 거쳐 최종 투자처에 투자된 자금은 1,376억원

③(펀드 돌려막기) 미환매 펀드 자금 중 3,015억원은 기존 환매된 펀드의 상환재원으로 사용

- 이 중 2,139억원은 기존 환매된 펀드에서 도관체 등을 거쳐 최종 투자처에 투자된 금액이며,

- 여타 876억원은 기존 환매된 펀드에서의 자금 사용 불분명한 금액

④(기타) 도관체의 옵티머스 미환매 펀드 취득액 337억원, 운영비․사채이자 등 357억원으로 확인되며, 기타 자금 사용 불분명 금액이 520억원

옵티머스자산운용 펀드 자금 흐름 요약

유입액(5,745억원) 유출액(투자액 3,515억원 + 기타사용 등) 3,515억

(투자액)

미환매 펀드 원본 5,146억 ①현금∙예금, 이관 펀드 투자자금 140억

②최종투자처(미환매 펀드분) 1,376억

③돌려막기 최종투자처(기환매 펀드분) 2,139억

미환매 펀드 이자수취액 81억 (3,015억원)

기타 사용 불명 등 876억

도관체 외부 유입액 517억 ④기타 미환매펀드 투자 337억

(1,214억원) 사채이자, 운영비 등 357억

기타 사용 불명 등 520억

합계 5,745억 합계 5,745억

옵티머스자산운용 펀드 자금 흐름

주요 투자대상 (최종투자처 3,515억원)

□투자액이 확인된 3,515억원은 부동산 PF 사업* 1,277억원, 주식 1,370억원, 채권 724억원, 기타 145억원으로 구성

* 부동산 시행사에 대한 대여, 투자약정, 지분취득 등

◦(부동산 PF 사업) 부산 개발사업 224억원 등 진행중인 사업에 590억원, 중고차매매단지 159억원 등 미진행 사업*에 687억원 투자

* 개발을 위한 인허가가 승인되지 않거나 잔금 등의 미지급으로 진행이 지체중인 사업

◦(주식) S사 등 상장기업* 지분 투자액 1,226억원, D사 등 비상장기업 지분에 144억원 투자

* 기존 투자한 상장기업은 현재 대부분 상장폐지되었거나 거래 정지중인 종목임

◦(채권) H산업(234억원) 등 관계 기업 등 대여 500억원, 기타 일반기업에 대한 대여 등 224억원

◦(기타) 콘도미니엄 수익권 등에 145억원 투자

투자대상 구성 현황 투자대상별 세부 구성

PF사업 미진행 사업 진행 사업 1,277억원

687억 590억

주식 상장 비상장 1,370억원

1,226억 144억

채권 관계자 일반 대여 724억원

500억 224억

기타 기타 145억원

자산

회수예상가액

□(자산등급 분류) 46개 펀드가 보유중인 현금․예금(81억원)과 이관대상 3개 펀드가 투자하고 있는 자산(59억원)은 모두 A등급으로 분류

◦최종 투자처에 대한 투자금액(3,515억원)은 A등급 45억원(1.3%), B등급 543억원(15.4%), C등급 2,927억원(83.3%)으로 각각 분류

□(회수예상가액) 현금 및 예금(81억원) 및 이관펀드 투자자산(59억원)은 투자액 모두를 회수가능할 것으로 예상

◦최종 투자처에 대한 투자금액(3,515억원)의 회수가능액은 A등급(투자액 45억원)은 35억~51억원, B등급(투자액 543억원)은 226억원~337억원, C등급(투자액 2,927억원)은 0억원~255억원으로 추정*

* 각 등급별 투자액 대비 회수예상률은 A등급 77.8%~113.3%, B등급은 41.6%~62.1%, C등급 0%~8.7% 수준

◦따라서, 회수가 가능할 것으로 실사법인이 추정한 금액은 401억원~783억원으로 전체 펀드 판매잔액(5,146억원) 대비 7.8%~15.2% 수준임

※ 회수예상가액에는 현재 소송 진행중에 있는 PF사업관련 2건(소송가액 641억원)은 반영되지 않았으며, 소송 결과에 따라 추가 회수 가능성이 있음

대상별 등급 분류 및 회수예상가액

(단위 : 억원)

구분 투자액 회수예상가액 합계

Min Max

A B C A B C A B C 투자액 회수예상가액

Min Max

현∙예금(①) 81 - - 81 - - 81 - - 81 81 81

이관펀드 59 - - 59 - - 59 - - 59 59 59

투자 자산(②)

최종 PF 45 353 879 35 65 - 51 120 171 1,277 100 342

투자처 주식 - 29 1,341 - 24 - - 56 63 1,370 24 119

(③) 채권 - 69 655 - 63 - - 78 18 724 63 96

기타 - 92 52 - 74 - - 83 3 145 74 86

소계 45 543 2,927 35 226 - 51 337 255 3,515 261 643

합계(=①+②+③) 185 543 2,927 175 226 - 191 337 255 3,655 401 783

* 펀드 잔액(5,146억원) 대비율 7.80% 15.20%

Ⅲ. 향후 계획

◈ 기준가격 조정 등 논의를 위한 협의체를 구성하여 공정한 절차에 따라 펀드투자자를 최대한 보호할 수 있는 방안을 마련할 예정

◈ 자산실사 결과 자금사용처가 미확인된 부분에 대해서도 자산회수가 극대화될 수 있도록 현재 진행 중인 검찰수사에 적극 협조

◈ 실사결과가 도출되었음에도 손해액 확정에는 상당기간이 소요될 것으로 전망되며, 향후 검사·수사 결과 등을 감안해 법리검토를 실시하고 분쟁조정 방안을 마련할 예정

□ (기준가격 조정)현재 옵티머스 펀드는 기초자산에 대한 펀드의 권리관계가 불분명하여 실사결과를 반영한 즉각적인 펀드 기준가 조정은 어려운 상황

◦기준가격 조정의 공정성 확보를 위해 협의체를 구성하여 기준가격 조정을 추진

[참고]기준가격 조정을 위한 협의체 구성안

◇(구성) 관리인, 전 판매사, 사무관리사, 수탁회사, 회계법인

◇(과제) 펀드 자산에 대한 공정가액 평가 방법 및 펀드 이관방안을 마련

◇(운영기간) ’20.11.18.부터 펀드이관이 완료될 때까지 운영

* 필요시 기준가격 조정에 대한 공동 보도자료 배포, 대고객 설명 등 추진

□ (펀드 이관방안 마련) 향후 자산회수 극대화를 위해서는 책임 있는 주체가 펀드관리 및 회수작업을 진행해야 하고, 현행 관리인 체제를 장기간 지속하는 데에는 한계가 있는 상황임을 감안

◦펀드 이해관계자들간 자율적인 논의를 통해 펀드 이관 방안 등을 마련하도록 유도

□ (검찰수사에 적극 협조) 회계법인 자산실사 결과 사용처가 불분명한 자산 등에 대해서는

◦현재 진행 중인 옵티머스 사기 관련 검찰수사에 적극 협력하여 자산회수가 극대화될 수 있도록 노력

□(분쟁조정) 기초자산의 권리관계가 불분명하는 등 실사결과가 도출되었음에도 손해액 확정에는 상당기간이 소요될 것으로 전망

◦ 다만, 향후 검사‧수사 결과에 따른 책임규명 등 진행상황에 맞추어 심도있는 법리검토를 실시하고 이에 따른 분쟁조정* 방안을 마련하여 신속히 추진

* 10월말 기준 분쟁조정 신청건수 : 265건

☞ 본 자료를 인용하여 보도할 경우에는 출처를 표기하여 주시기 바랍니다.(http://www.fss.or.kr)

붙임 1 기초자산의 등급별 정의

[참고] 기초자산의 등급별 정의

등급 정의 세부내역

A 투자대상 현황 등을 고려할 때 채무상환능력이 양호하여 투입금액 전액 또는 대부분 회수가능 ㆍ펀드가 직접 보유하고 있는 확보된 자산

ㆍ예금 및 신탁재산, 상환완료 건 등

B 투자대상 현황 등을 고려할 때 채무상환 능력이 양호하나, 일부 불확실성이 존재하여 투입금액 일부에 대한 회수가능성이 존재하는 경우 ㆍ1차 도관회사 직접 보유 자산 및 권리

ㆍ1차 도관회사로부터의 자금출처가 확인되어 채권보전조치가 가능

ㆍ회수예상금액이 일부 존재

C 채권보전조치 가능성이 제한적인 경우 또는 법률적인 이슈사항이 존재하거나 회수가능성 검토 결과 실익이 없는 경우 ㆍ자금내역 확보 불가

ㆍ1차 도관회사로부터의 자금출처가 미확인

ㆍ자금 및 관련 거래증빙의 완전성 미비

ㆍ회수예상금액이 0원으로 실익이 없는 경우

* 등급 구분과 정의는 실사법인 자체 기준임

[참고] 자산등급 분류 세부 검토기준

구분 주요 검토기준

주식 재무정보 제한 여부, 주식거래 가능여부, 영업 지속가능성, 재무상태

(상장ㆍ비상장지분, 수익증권)

채권 경영진의 불법행위 여부, 옵티머스 관계자의 주주ㆍ임직원 해당 여부 등

(사모사채, 대여금, 금전반환채권 등)

메자닌 주가/전환가액 비율, 전환시 주가하락 가능성, Put option 행사가능성 등

(상장ㆍ비상장 CB/BW, PEF 수익증권)

부동산 실효 담보 설정가능성, 사업진행 리스크 존재 여부, 시행사 부도, 사업진행을 위해 외부 추가자금 필요 여부 등

(사업장 토지, 건물, 시행상 지분 또는 관련 채권)

기타 펀드 내 신탁자산으로 귀속되어 확보된 자산

(예금, 신탁재산 등)

* 검토기준은 실사법인 자체 기준임

붙임 2 옵티머스 투자사례 예시

구분 자산 순 회수 투자구조 투자대상 설명 및

(단위: 억원) 등급 투자액 예상가액 검토 결과

범위

중고차 Ⓒ 159.4 0 투자약정 ○임대사업 목적으로 중고차 매매단지에 투자했으나 잔금 미납에 따라 1순위 근저당권자가 경매 신청

매매단지 트러스트올 매매대금 ★★★★

투자 (기존 양수인) 149억원 (양도인) √부동산 감정평가액은 305억원이나 경매 낙찰가율 및 선순위채권 최고액 고려 시 실질적 회수가능액은 없을 전망

(`18.11월)

양수인 변경 계약

(`19.5월)

공사대금

아트리파라다이스 10억원 공사업체

(변경된 양수인) (`20.2월~)

★★시 Ⓒ 80.7 0 ○★★시 물류단지 조성 건으로 트러스트올 등 3사는 골든코어에 대여금 및 지분투자 등으로 총 175.4억원을 투입한 후 약 43.3억원을 회수했으나, 소송·경매 등에 따른 사업 진행 리스크 존재

물류센터 총 175.4억원 투자, 43.3억 회수 정영제

개발 지분매입 43.3억원(`20.5월) √골든코어 등이 보유한 사업지의 매각을 통한 회수를 가정하였으나, 감정평가액 대비 선순위 채권이 과다하여 회수 실익은 없는 것으로 분석

지분 100% 86.5억원

트러스트올 (`18.11월) 골든코어

대여금 46.5억원

(`19말 기준 잔액)

사채 대위변제

12억원(`20.1월)

대부디케이 대여금 10.4억원

(`19말 기준 잔액)

S사 자금대여 20억원

(`18.5월)

'판교핫뉴스1' 카테고리의 다른 글

| [제43주차 IR52 장영실상] 삼성전자 / 10GHz급 필름형 초고속 RF 케이블 (0) | 2020.11.11 |

|---|---|

| 봉오동ㆍ청산리 전투 주역 ‘안무 장군’3,000톤급 잠수함으로 부활 (0) | 2020.11.11 |

| K-드론관제시스템, 서울 하늘로 드론 택시 띄운다-11일 여의도서 K-드론관제시스템 활용 드론배송·택시 종합실증 (0) | 2020.11.11 |

| 임상 통계 전문성 향상으로 의료제품 개발 지원-산·관·학 공동‘의료제품 임상통계 콘퍼런스’개최 (0) | 2020.11.11 |

| 「중소기업 기술 단계별 이행안」 전략제품 197개 선정 (0) | 2020.11.11 |