조세특례제한법, 소득세법 및 법인세법 개정안 마련

2021.01.05. 조세정책과

조세특례제한법, 소득세법 및 법인세법 개정안 마련

□ 기획재정부는 ‘서민․중산층 주거안정 지원방안’(‘20.11.19), ‘2021년 경제정책방향’(‘20.12.17), ’코로나19 3차 확산에 대응한 맞춤형 피해지원 대책‘(’20.12.29) 및 ‘전국민 고용보험 로드맵’ (‘20.12.23)에서 발표한 대책 중 2021년 2월 임시국회에서 법 개정이 필요한 사항에 대해 「조세특례제한법」, 「소득세법」 및 「법인세법」 개정안을 발의할 예정입니다.

ㅇ 동 개정안은 입법예고(‘21.1.7.~1.14.), 차관회의, 국무회의를 거쳐 2021년 1월 말에 국회에 제출할 예정이며, 개정안의 주요내용은 다음과 같습니다.

□ 법 개정안 주요내용

< 조세특례제한법 >

➊ ‘21년 소비증가분에 대한 신용카드 추가 소득공제 신설(’21년 경제정책방향)

- ‘21년 중 신용카드 등 사용액이 전년 대비 5% 이상 증가하는 경우 5% 초과 증가분에 대해 10% 소득공제 적용(한도 100만원*)

* 현행 공제한도(급여수준별 200∼300만원: ‘20년은 230~330만원)에 100만원 추가

➋ 착한 임대인에 대한 세액공제 확대

(코로나19 3차 확산에 대응한 맞춤형 피해지원 대책)

- 상가 임대료를 인하한 임대사업자에 대한 소득세․법인세 세액공제율을 임대료 인하액의 50%에서 70%로 상향

(종합소득금액 1억 원 초과자는 현재와 같이 50% 세액공제율 적용)

➌ 코로나19에 따른 특수 상황을 감안한 고용증대세제* 한시 개편

(’21년 경제정책방향)

* 전년 대비 고용증가 인원 1인당 연간 400~1,200만원(대기업: 2년간, 중소·중견기업: 3년간) 소득세․법인세 세액공제

- ‘20년 고용이 감소하더라도 고용을 유지한 것으로 간주하여 ‘19년 고용증가에 따른 세액공제 혜택 지속 적용

▸(현행) ’20년 고용 감소시 ‘19년 고용증가 혜택 중 ‘20년 감소분 추징 및

잔여기간 공제 미적용

▸(개정) ’20년 고용 감소 시에도 고용을 유지한 것으로 간주하여 지속 지원

➍ 공공매입임대주택 건설을 위한 토지 양도시 양도소득세 감면

(서민․중산층 주거안정 지원방안)

- 거주자가 공공임대주택 건설사업자에게 ‘22.12.31.까지 해당 주택 건설을 위한 토지를 양도함으로써 발생하는 소득에 대해 양도소득세 10% 감면

< 소득세법 및 법인세법(전국민 고용보험 로드맵) >

➊ 고용보험 적용 확대를 위한 소득파악의 적시성 제고

㉠ 소득지급자의 지급명세서 제출주기 단축

- 일용근로소득 지급명세서 : 매 분기 → 매월

- 사업소득 간이지급명세서 : 매 반기 → 매월

㉡ 지급명세서 제출 불성실 가산세 보완

- 일용근로소득 지급명세서 미제출·지연제출시 가산세율 인하*

* 【미제출 가산세】 1% → 0.25%

【지연제출 가산세】 0.5% → 0.125% (제출기한 이후 1개월 이내 제출)

- 소규모 사업자*가 매월 제출해야 하는 지급명세서를 현행 제출기한**까지 제출시 1년간 한시적으로(‘21.7월~’22.6월) 가산세 면제

* 상시고용인원이 20인 이하인 사업자로서 반기별 원천징수세액 납부자

** ➊일용근로소득 지급명세서(분기별) : 소득지급 분기의 마지막 달의 다음 달 말일

➋사업소득 간이지급명세서(반기별) : 소득지급 반기의 마지막 달의 다음 달 말일

- 지급명세서상 불분명 금액*이 일정 비율 이하(시행령에서 규정)인 경우 가산세 면제

* 소득자의 인적사항, 지급액 등을 잘못 적어 지급사실을 확인할 수 없는 경우

㉢ 용역제공과 관련된 사업장 제공자 등의 과세자료 제출 주기 단축 : 매년 → 매 분기

※ 세부적인 내용은 아래 연락처로 문의하시기 바랍니다.

(044-215-내선번호)

▪ [조세특례제한법]

➊ 소득세제과 4211 ➋ 소득세제과 4212

➌ 조세특례제도과 4131 ➍ 재산세제과 4314

▪ [소득세법, 법인세법]

➊ 조세 및 고용보험 소득정보연계추진단 4371

기획재정부 대변인

세종특별자치시 갈매로 477 정부세종청사 4동 moefpr@korea.kr

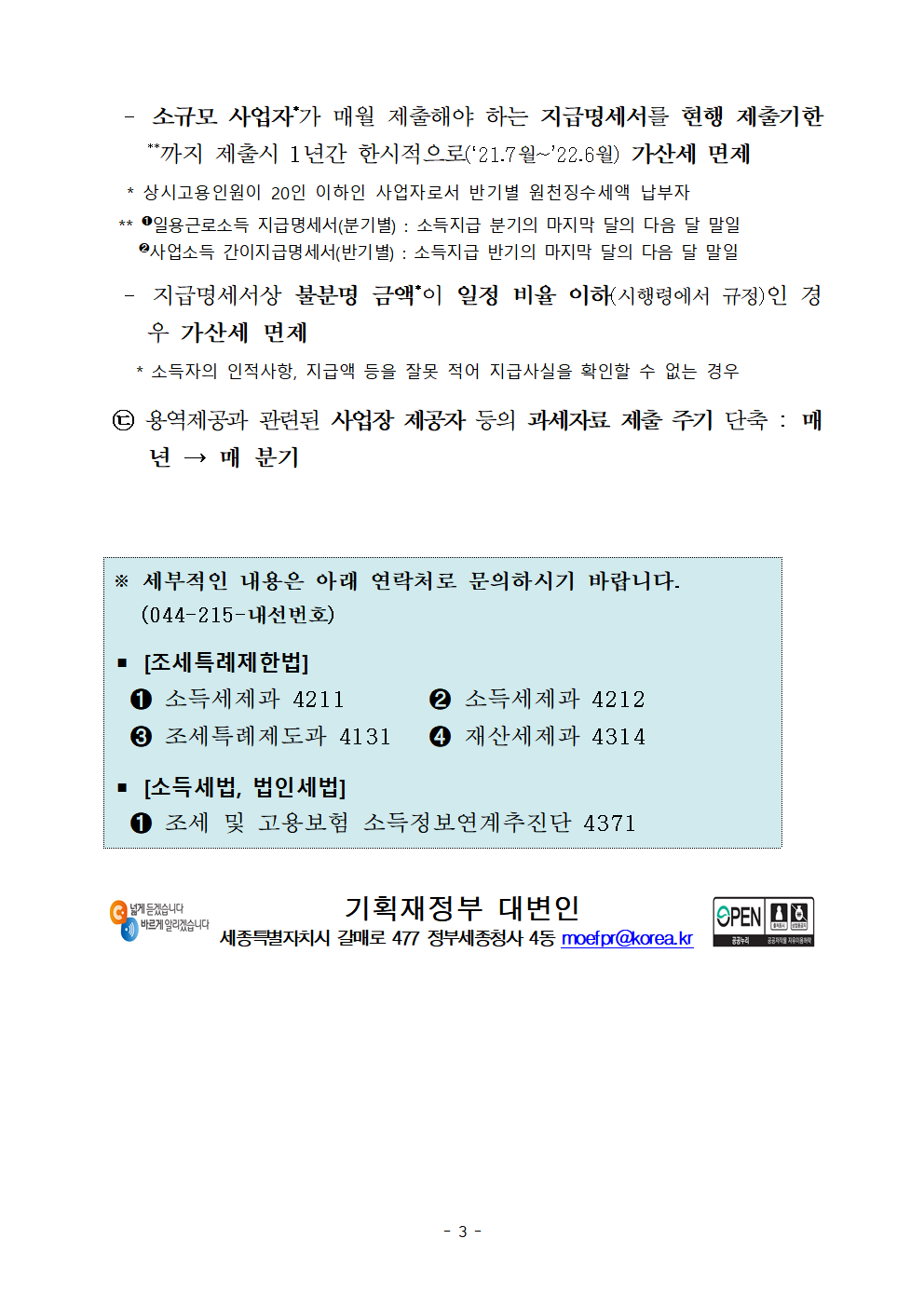

참고 1 조세특례제한법 개정안 주요내용

(1) 21년 소비증가분에 대한 신용카드 추가 소득공제 신설(§126의2)

현 행 개 정 안

□ 신용카드등 사용금액 소득공제 □ 소비증가분에 대한 공제 신설

ㅇ (공제대상) 총급여의 25%

초과 사용금액 ㅇ (좌 동)

ㅇ (공제율) 결제수단‧대상별 차등

구 분 공제율 - ‘21년 소비금액* 중 ’20년 대비 5%를 초과하여 증가한 금액 : 10%

❶ 신용카드 15%

❷ 현금영수증‧체크카드 30% * ➊ ~ ❹ 금액의 합계액

❸ 도서·공연·미술관 등* 30%

❹ 전통시장‧대중교통 40% ㅇ (좌 동)

* 총급여 7천만 원 이하자만 적용

<신 설>

- 소비증가분에 대한 공제금액도 추가 100만 원 적용

ㅇ (공제한도) 급여수준별 차등 ㅇ (좌 동)

총급여 기준 한도

7천만 원 이하 300만 원

7천만 원~1.2억 원 250만 원

1.2억 원 초과 200만 원

- (추가한도) 항목별* 100만 원

* 도서·공연·미술관 등 사용분, 전통시장 사용분, 대중교통 사용분

ㅇ (적용기한) ’22.12.31.

<개정이유> 소비 활성화 지원

<적용시기> ‘21년 소득에 대해 연말정산하는 분부터 적용

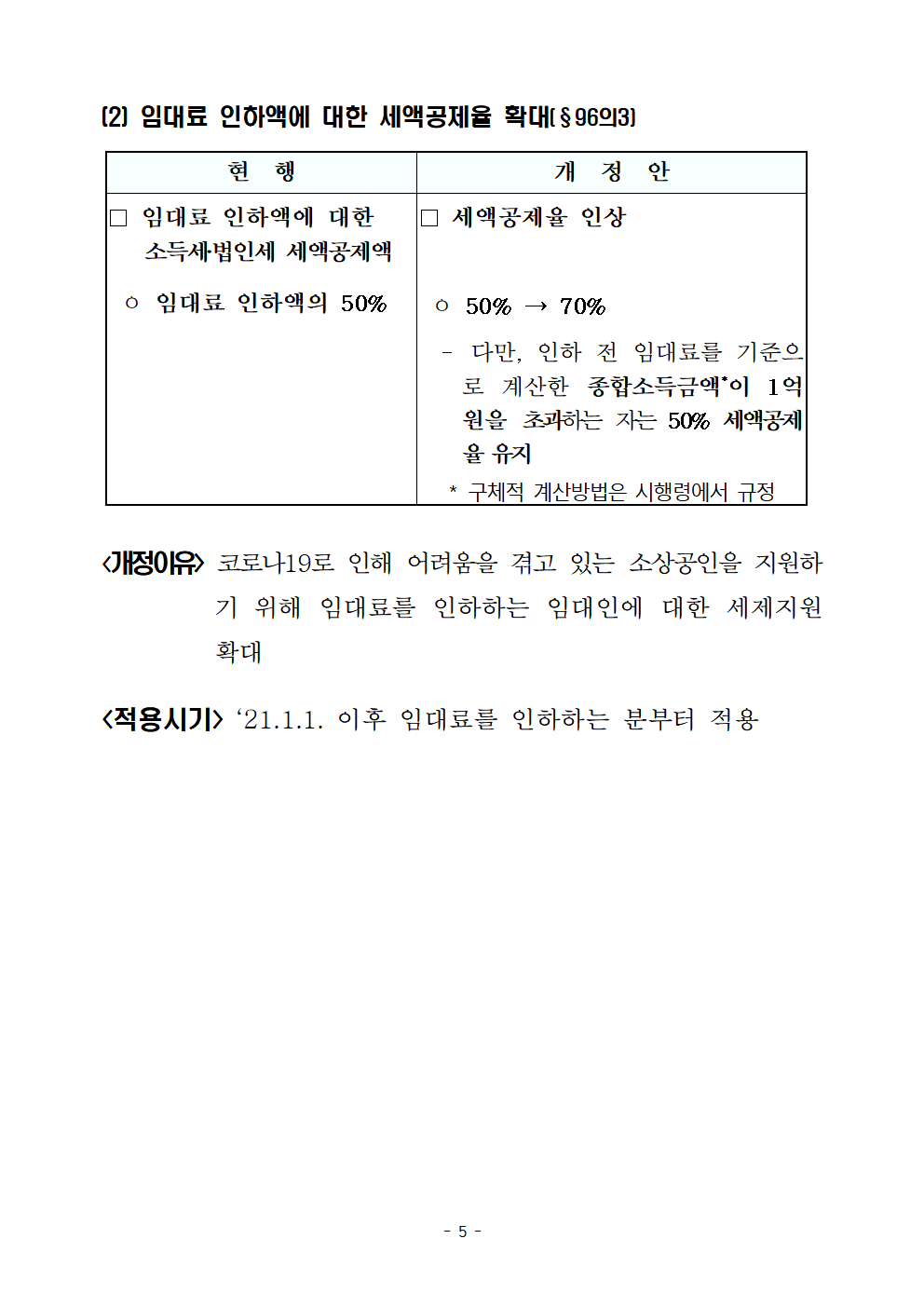

(2) 임대료 인하액에 대한 세액공제율 확대(§96의3)

현 행 개 정 안

□ 임대료 인하액에 대한 □ 세액공제율 인상

소득세‧법인세 세액공제액

ㅇ 임대료 인하액의 50%

ㅇ 50% → 70%

- 다만, 인하 전 임대료를 기준으로 계산한 종합소득금액*이 1억원을 초과하는 자는 50% 세액공제율 유지

* 구체적 계산방법은 시행령에서 규정

<개정이유> 코로나19로 인해 어려움을 겪고 있는 소상공인을 지원하기 위해 임대료를 인하하는 임대인에 대한 세제지원 확대

<적용시기> ‘21.1.1. 이후 임대료를 인하하는 분부터 적용

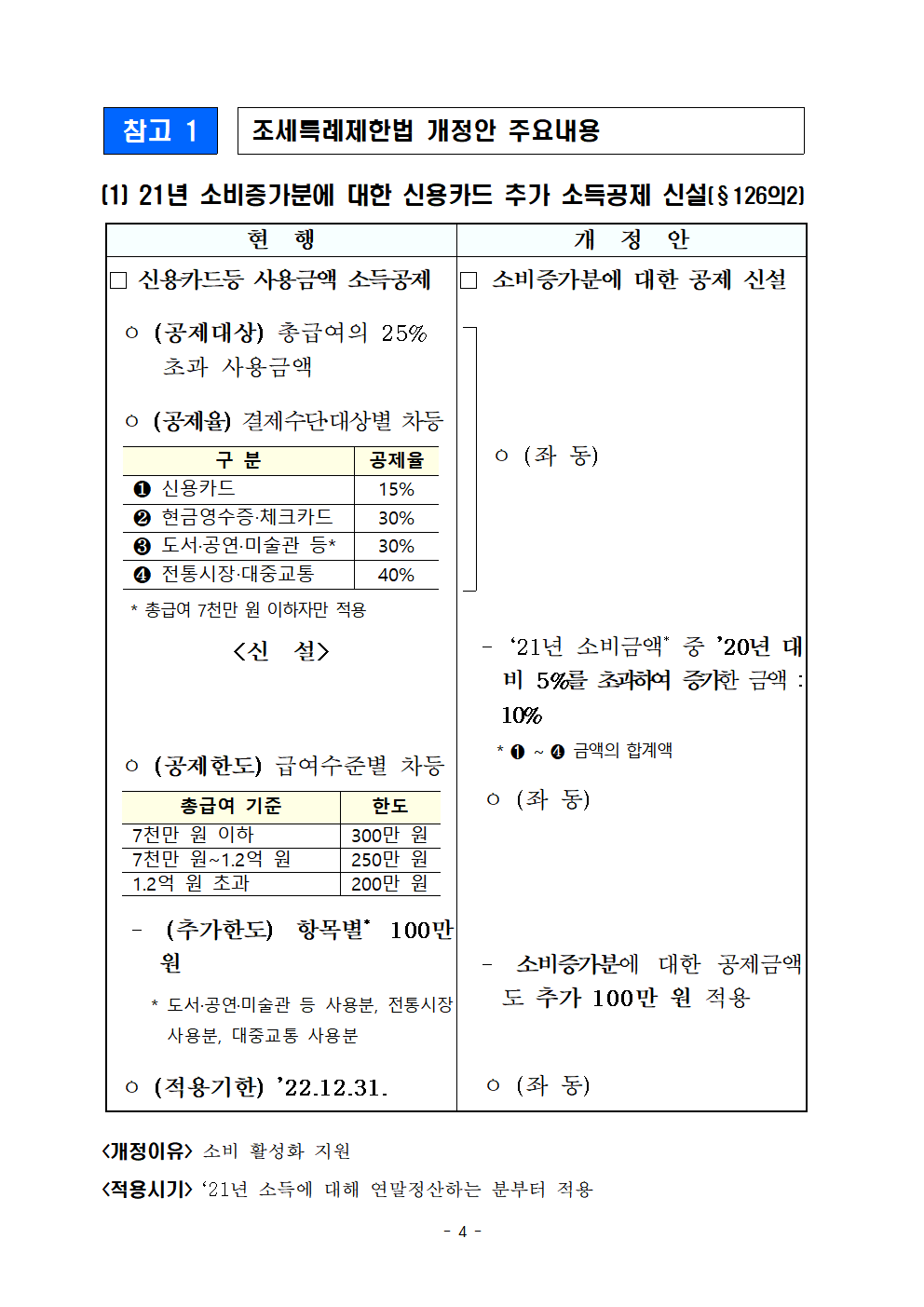

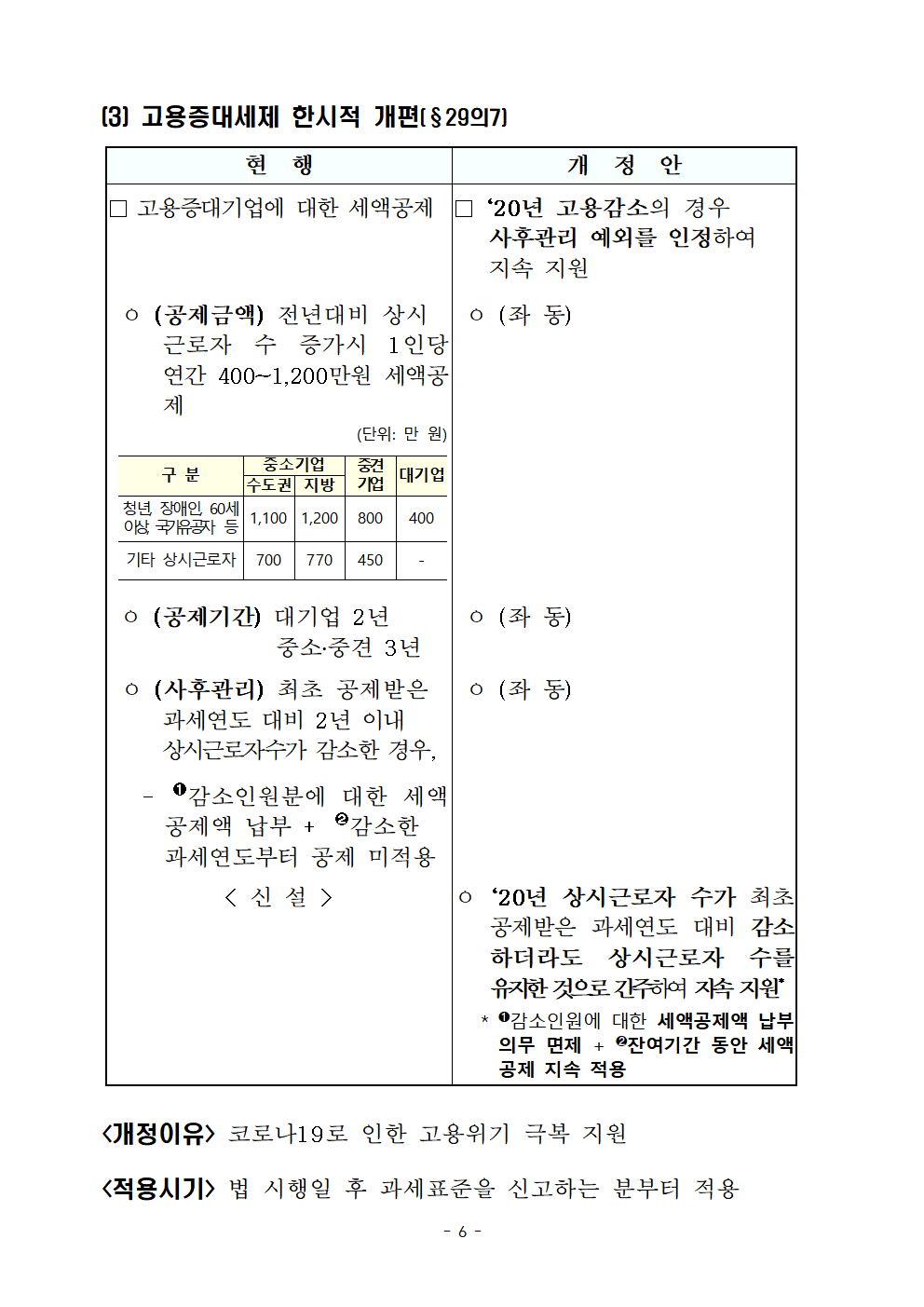

(3) 고용증대세제 한시적 개편(§29의7)

현 행 개 정 안

□ 고용증대기업에 대한 세액공제 □ ‘20년 고용감소의 경우 사후관리 예외를 인정하여 지속 지원

ㅇ (좌 동)

ㅇ (공제금액) 전년대비 상시

근로자 수 증가시 1인당 연간 400~1,200만원 세액공제

구 분 중소기업 중견 대기업

수도권 지방 기업

청년, 장애인, 60세 이상, 국가유공자 등 1,100 1,200 800 400

기타 상시근로자 700 770 450 -

ㅇ (공제기간) 대기업 2년 ㅇ (좌 동)

중소․중견 3년

ㅇ (사후관리) 최초 공제받은 ㅇ (좌 동)

과세연도 대비 2년 이내

상시근로자수가 감소한 경우,

- ➊감소인원분에 대한 세액공제액 납부 + ➋감소한

과세연도부터 공제 미적용

< 신 설 > ㅇ ‘20년 상시근로자 수가 최초 공제받은 과세연도 대비 감소하더라도 상시근로자 수를 유지한 것으로 간주하여 지속 지원*

* ➊감소인원에 대한 세액공제액 납부의무 면제 + ➋잔여기간 동안 세액공제 지속 적용

<개정이유> 코로나19로 인한 고용위기 극복 지원

<적용시기> 법 시행일 후 과세표준을 신고하는 분부터 적용

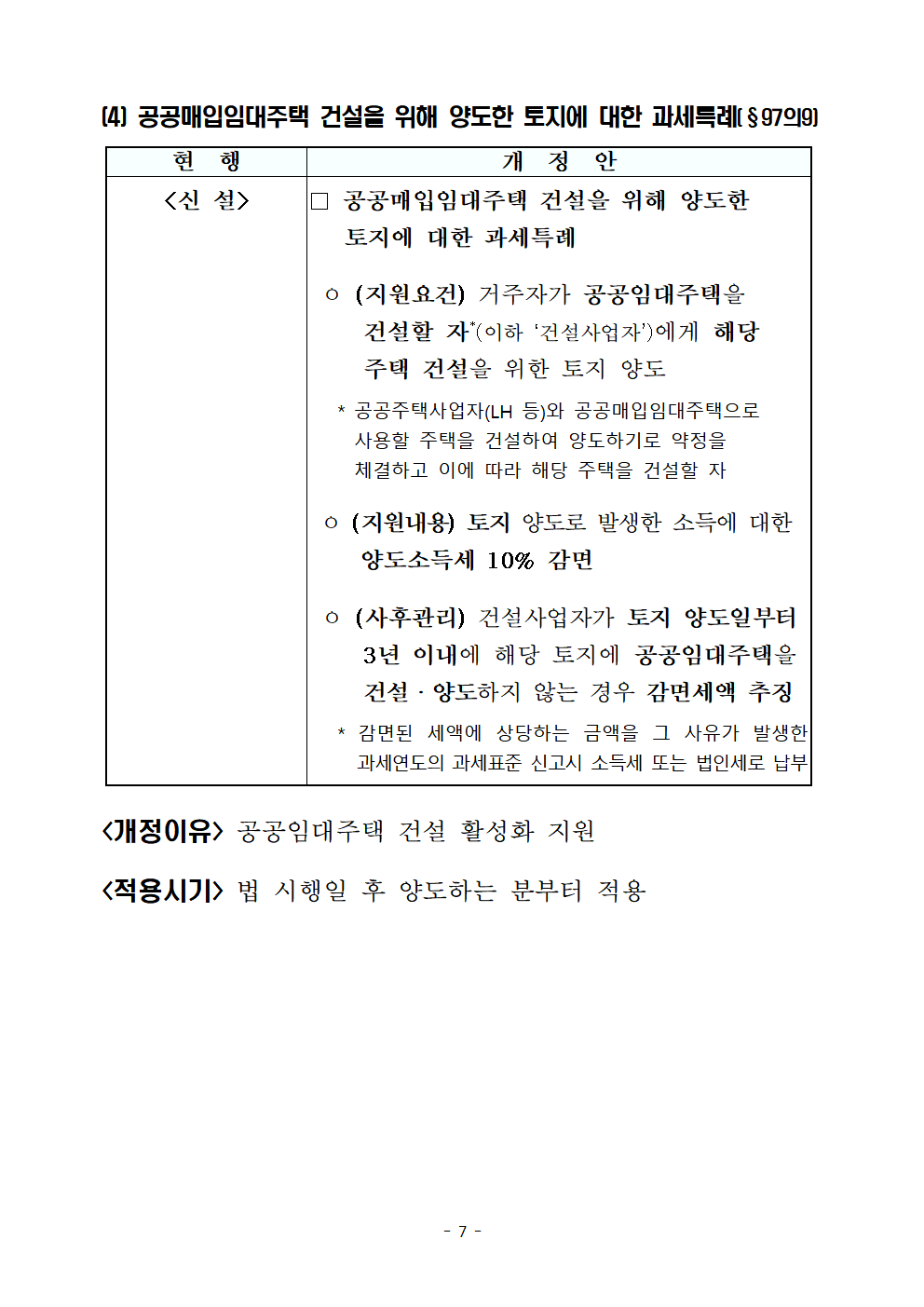

(4) 공공매입임대주택 건설을 위해 양도한 토지에 대한 과세특례(§97의9)

현 행 개 정 안

<신 설> □ 공공매입임대주택 건설을 위해 양도한 토지에 대한 과세특례

ㅇ (지원요건) 거주자가 공공임대주택을 건설할 자*(이하 ‘건설사업자’)에게 해당 주택 건설을 위한 토지 양도

* 공공주택사업자(LH 등)와 공공매입임대주택으로 사용할 주택을 건설하여 양도하기로 약정을 체결하고 이에 따라 해당 주택을 건설할 자

ㅇ (지원내용) 토지 양도로 발생한 소득에 대한 양도소득세 10% 감면

ㅇ (사후관리) 건설사업자가 토지 양도일부터 3년 이내에 해당 토지에 공공임대주택을 건설ㆍ양도하지 않는 경우 감면세액 추징

* 감면된 세액에 상당하는 금액을 그 사유가 발생한 과세연도의 과세표준 신고시 소득세 또는 법인세로 납부

<개정이유> 공공임대주택 건설 활성화 지원

<적용시기> 법 시행일 후 양도하는 분부터 적용

참고 2 소득세법 및 법인세법 개정안 주요내용

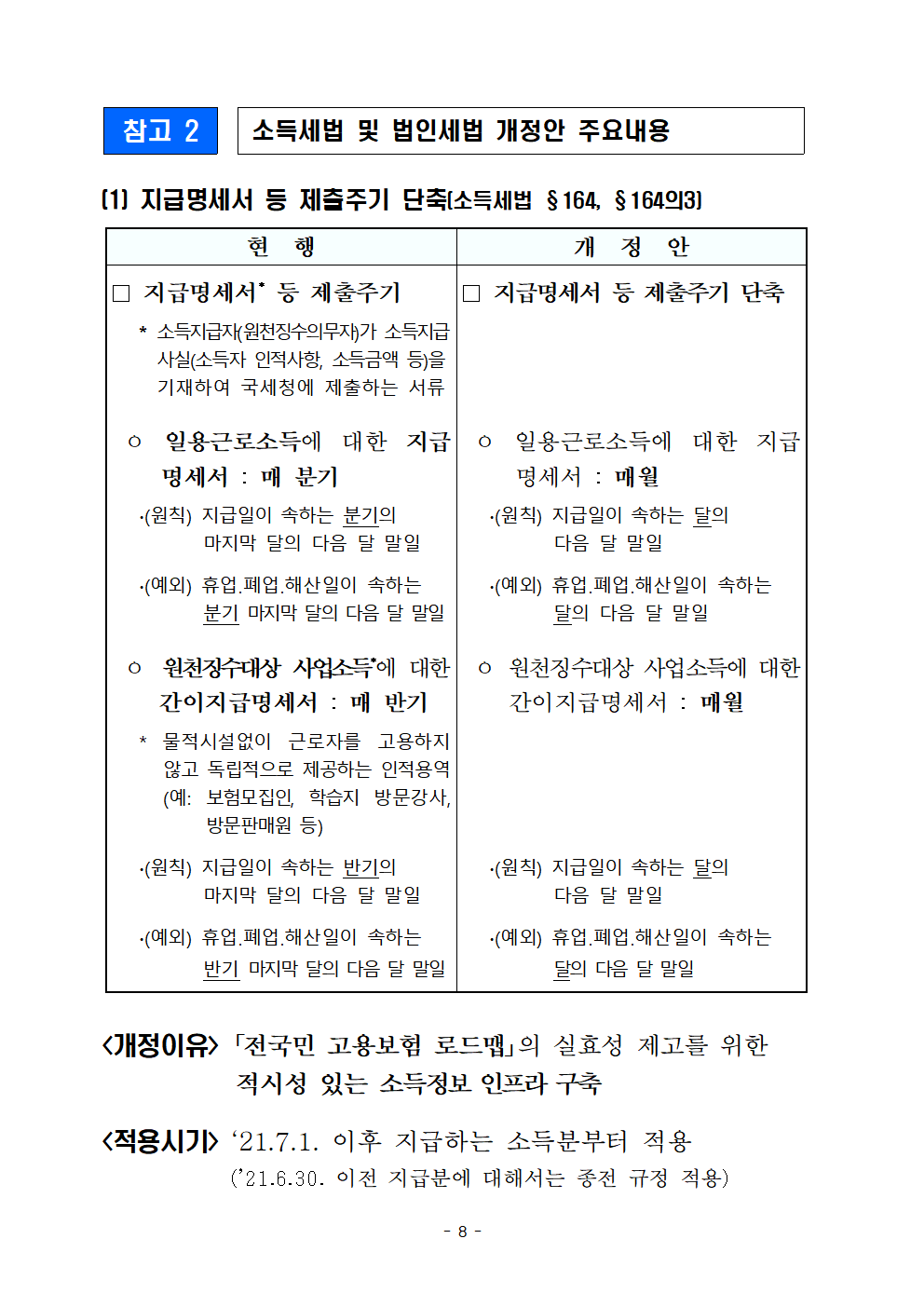

(1) 지급명세서 등 제출주기 단축(소득세법 §164, §164의3)

현 행 개 정 안

□ 지급명세서* 등 제출주기 □ 지급명세서 등 제출주기 단축

* 소득지급자(원천징수의무자)가 소득지급 사실(소득자 인적사항, 소득금액 등)을

기재하여 국세청에 제출하는 서류

ㅇ 일용근로소득에 대한 지급명세서 : 매 분기

ㅇ 일용근로소득에 대한 지급명세서 : 매월

∙(원칙) 지급일이 속하는 분기의

마지막 달의 다음 달 말일 ∙(원칙) 지급일이 속하는 달의

다음 달 말일

∙(예외) 휴업․폐업․해산일이 속하는

분기 마지막 달의 다음 달 말일 ∙(예외) 휴업․폐업․해산일이 속하는

달의 다음 달 말일

ㅇ 원천징수대상 사업소득*에 대한 간이지급명세서 : 매 반기

ㅇ 원천징수대상 사업소득에 대한 간이지급명세서 : 매월

* 물적시설없이 근로자를 고용하지 않고 독립적으로 제공하는 인적용역

(예: 보험모집인, 학습지 방문강사, 방문판매원 등)

∙(원칙) 지급일이 속하는 반기의

마지막 달의 다음 달 말일

∙(원칙) 지급일이 속하는 달의

∙(예외) 휴업․폐업․해산일이 속하는 다음 달 말일

반기 마지막 달의 다음 달 말일

∙(예외) 휴업․폐업․해산일이 속하는

달의 다음 달 말일

<개정이유> 「전국민 고용보험 로드맵」의 실효성 제고를 위한

적시성 있는 소득정보 인프라 구축

<적용시기> ‘21.7.1. 이후 지급하는 소득분부터 적용

(’21.6.30. 이전 지급분에 대해서는 종전 규정 적용)

(2) 지급명세서 등 제출 불성실 가산세 보완(소득세법 §81의11, 법인세법 §75의7)

현 행 개 정 안

□ 일용근로소득 지급명세서 □ 일용근로소득 지급명세서

제출 불성실 가산세율 제출 불성실 가산세율 인하

구 분 가산세율 구 분 가산세율

① 제출기한까지 미제출 1% ① 제출기한까지 미제출 0.25%

② 제출기한 경과 후 0.50% ② 제출기한 경과 후 0.13%

3개월 내 지연제출 1개월 내* 지연제출

③ 지급사실 불분명 등 1% ③ 지급사실 불분명 등 0.25%

※ 원천징수대상 사업소득에 대한 간이지급명세서의 경우 0.25%(지연제출시 0.125%) 가산세율 적용 * 원천징수대상 사업소득에 대한 간이지급명세서 지연제출 가산세 적용기간도 3개월→ 1개월로 개정

< 신 설 > □ 매월 제출하는 지급명세서*에 대한 가산세 특례 신설

* 일용근로소득 지급명세서, 원천징수대상 사업소득 간이지급명세서

ㅇ 소규모 사업자*가 현행 제출 기한 내 제출시 1년간 한시적으로 미제출 가산세 면제

(대상 : ‘21.7~’22.6월 지급한 소득)

* 직전연도 상시고용인원 20인 이하 사업자로서 원천징수세액 반기별 납부자

ㅇ 지급사실 불분명 금액* 등이 일정비율** 이하시 가산세 면제

* 소득자의 인적사항, 지급액 등을 잘못 적어 지급사실을 확인할 수 없는 경우

** 구체적 비율은 시행령에서 규정

<개정이유> 지급명세서 등 월별 제출에 따른 가산세 부담 경감

<적용시기> ‘21.7.1. 이후 지급명세서 등을 제출하여야 하거나 제출하는 분부터 적용(법 시행 전 지급명세서 등 불성실 제출에 대해서는 종전규정 적용)

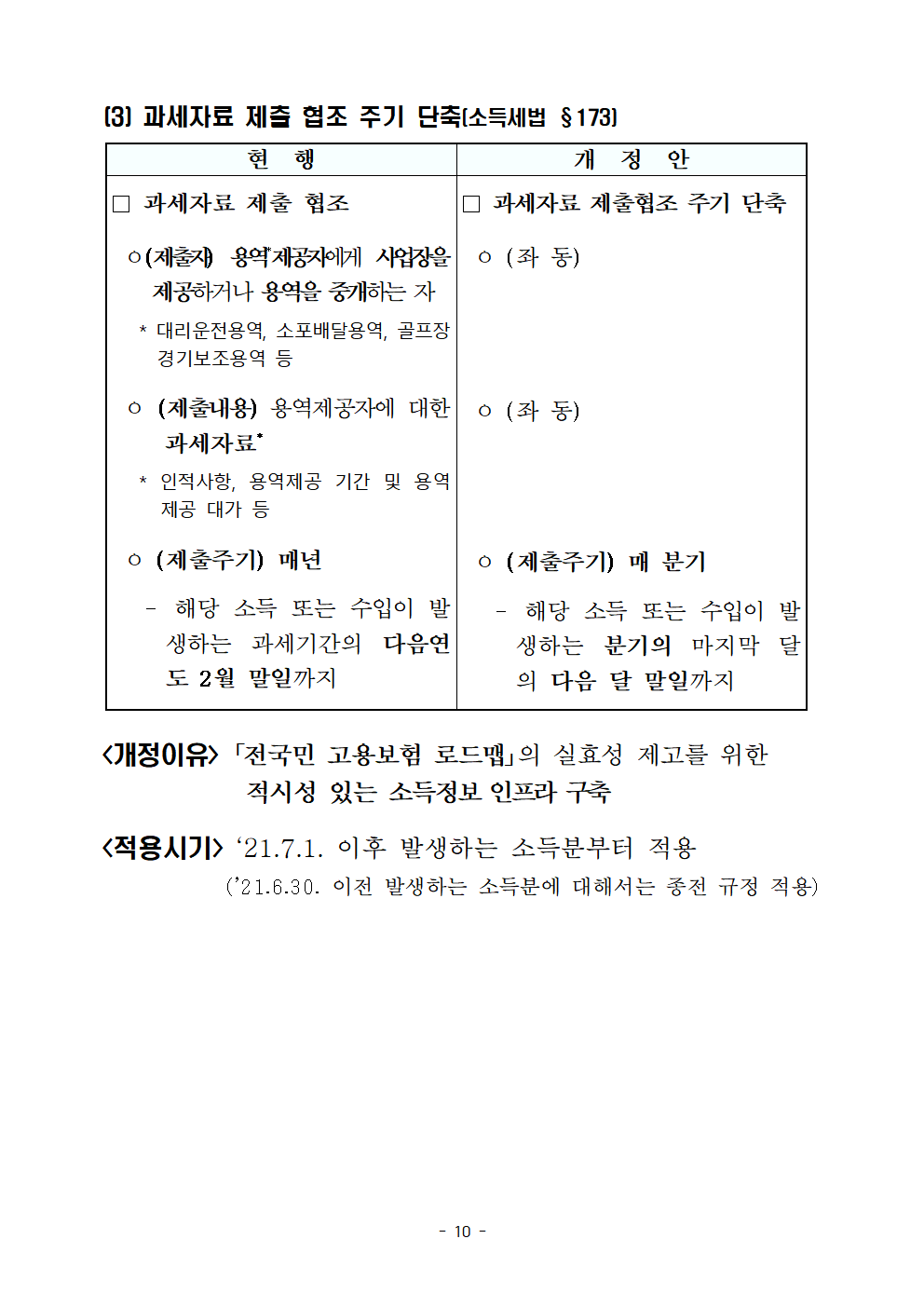

(3) 과세자료 제출 협조 주기 단축(소득세법 §173)

현 행 개 정 안

□ 과세자료 제출 협조 □ 과세자료 제출협조 주기 단축

ㅇ(제출자) 용역*제공자에게 사업장을 제공하거나 용역을 중개하는 자 ㅇ (좌 동)

* 대리운전용역, 소포배달용역, 골프장경기보조용역 등

ㅇ (제출내용) 용역제공자에 대한 과세자료*

* 인적사항, 용역제공 기간 및 용역제공 대가 등 ㅇ (좌 동)

ㅇ (제출주기) 매년

- 해당 소득 또는 수입이 발생하는 과세기간의 다음연도 2월 말일까지

ㅇ (제출주기) 매 분기

- 해당 소득 또는 수입이 발생하는 분기의 마지막 달의 다음 달 말일까지

<개정이유> 「전국민 고용보험 로드맵」의 실효성 제고를 위한

적시성 있는 소득정보 인프라 구축

<적용시기> ‘21.7.1. 이후 발생하는 소득분부터 적용

(’21.6.30. 이전 발생하는 소득분에 대해서는 종전 규정 적용)

'판교핫뉴스1' 카테고리의 다른 글

| 코로나바이러스감염증-19 국내 발생 현황 (2021-01-05, 정례브리핑) (0) | 2021.01.05 |

|---|---|

| 제1차 수탁자책임 전문위원회 개최-국민연금, 대한항공 임시주주총회 안건에 대해 의결권행사 방향 결정 (0) | 2021.01.05 |

| ’20년 조선업 수주, 세계1위-’20년 全 세계 발주물량의 42.6%인 819만CGT 수주 (0) | 2021.01.05 |

| 올해도 반도체가 우리 경제의 활력회복 이끈다-산업부·반도체협회,「‘20년 반도체 시장 동향 및 ’21년 전망 」발표 (0) | 2021.01.05 |

| 21년부터 국내에서도 재생에너지 구매가 가능해진다!- 1.5일, 제3자 전력구매계약(PPA) 도입을 위한 전기사업법 시행령 국무회의 통과 (0) | 2021.01.05 |