20년도 벤처투자 실적 분석 결과-역대 최대 벤처펀드 결성에 이어 벤처투자도 역대 최대인 4.3조원

담당부서투자회수관리과 등록일2021.01.27.

코로나19도 벤처투자 열기 막지 못해

-역대 최대 벤처펀드 결성에 이어 벤처투자도 역대 최대인 4.3조원-

□’20년 벤처투자, ‘19년 4조 2,777억원보다 268억원 증가한 4조 3,045억원으로 역대 최대

□ 코로나 시대에 더욱 부각된 바이오/의료, 정보통신기술(ICT)분야와 소부장 관련 업종이 ’20년 벤처투자 증가세 이끌어

□비대면 분야 투자 증가, 벤처투자 대형화 및 후속투자 경향 뚜렷

중소벤처기업부(장관 직무대리 강성천, 이하 중기부)는 ’20년도 벤처투자 실적을 분석한 결과 ‘20년도 벤처투자가 종전 역대 최대실적이었던 ’19년 투자실적(4조 2,777억원)을 경신한 4조 3,045억원으로 역대 최대치를 기록했다고 밝혔다.

’20년도 벤처투자 실적

(1) 연도:역대 최대실적 4조 3,045억원 (’19년 대비 +268억원, +0.6%)

⇒ 문재인 정부 들어 2배 이상 상승 (’16년 2조 1,503억원)

‘20년 벤처투자 실적은 지난 역대 최대실적이었던 ’19년 4조 2,777억원보다 268억원(+0.6%) 늘어난 4조 3,045억원으로 집계됐다.

또한 ’20년도 투자 건수(4,231건)와 피투자기업 수(2,130개사) 역시 각각 최초 4천여건, 2천여개사를 넘어서면서 모두 역대 최다를 기록했다.

< ’16 ∼ ’20년 1∼12월 벤처투자 현황 (단위 : 억원, %, 건, 개) >

구 분 ‘16년 ‘17년 ‘18년 ‘19년 ‘20년

1~12월 투자금액 21,503 23,803 34,249 42,777 43,045

전년 증감 - 2,300 10,446 8,528 268

대비 증감률 - 10.7 43.9 24.9 0.6

투자 건수 2,361 2,417 3,150 3,713 4,231

건당 투자 9.1 9.8 10.9 11.5 10.2

피투자기업 수 1,191 1,266 1,399 1,608 2,130

(2) 분기: 1, 2분기까지 주춤했던 투자실적은 3분기부터 회복세를 보였고, 4분기에만 1조 4,120억원 투자(’19년 4분기 대비 +2,533억원)

분기별로 살펴보면, 2분기는 ‘19년 동분기 대비 투자가 크게 감소 (△3,334억원, △27.4%)했지만, 3분기부터 회복세가 이뤄지면서 ’19년 동분기 대비 투자가 증가(+1,127억원, +10.0%)했다.

이러한 투자 회복세는 4분기에도 이어졌고, 4분기에만 1조 4,120억원(’19년 4분기 대비 +2,533억원, +21.9%)의 투자가 이뤄졌다.

이처럼 ’20년 하반기(3~4분기) 투자 증가 폭(+3,660억원)은 상반기(1~2분기) 감소 폭(△3,392억원)을 뛰어넘었고, 결과적으로 ‘20년 전체 벤처투자는 ’19년 실적을 경신했다.

< ’19년, ’20년 1∼4분기 벤처투자 현황 (단위 : 억원, %) >

구 분 ‘19년 ‘20년

증감 증감률

1분기 7,788 7,730 △58 △0.7

2분기 12,156 8,822 △3,334 △27.4

3분기 11,246 12,373 1,127 10

4분기 11,587 14,120 2,533 21.9

합 계 42,777 43,045 268 0.6

〈최근 5년간 벤처투자 실적(억원)〉 〈‘20년 분기별 벤처투자 실적(억원)〉

분야별 벤처투자 실적

(1) 업종별:코로나 시대에 부각된 바이오·의료, ICT분야, 소부장 관련 업종 등이 ’20년 벤처투자 증가세를 견인

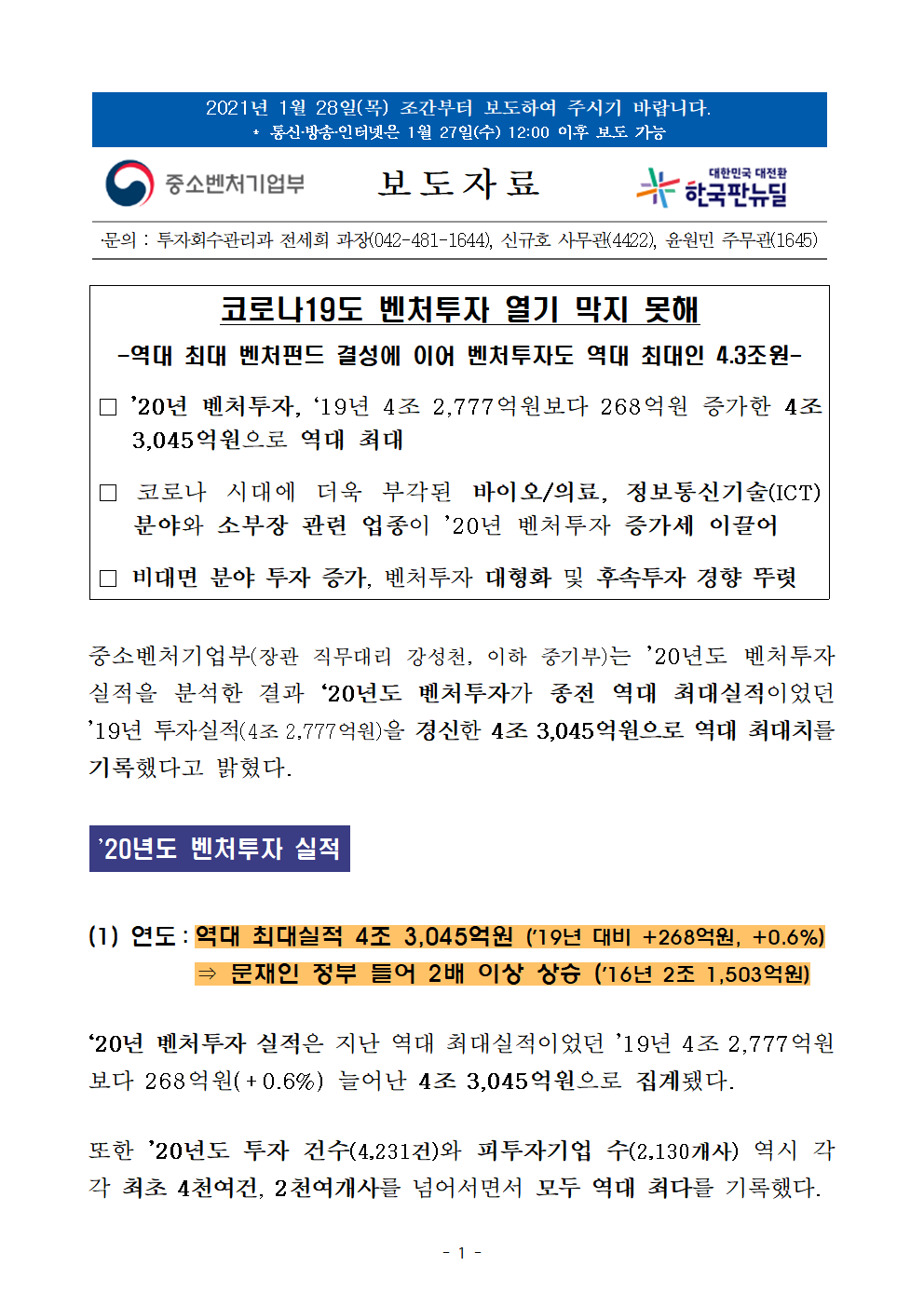

업종별 ‘20년 벤처투자 실적을 살펴보면, 지난 코로나 19 위기로 부각됐던 바이오·의료, 정보통신기술(ICT)분야, 소재·부품·장비 관련 업종(전기·기계·장비, 화학·소재, ICT제조) 등 6개 업종이 ’20년 벤처투자 증가를 견인한 것으로 확인했다.

〈‘19년 대비 ‘20년 업종별 벤처투자 증감(억원)〉

증가 업종 중 지난 ‘20년 1~3분기 누적 실적(7,733억원)이 ’19년 대비 크게 감소(△1,249억원)했던 바이오·의료 업종은 4분기에 투자가 크게 늘어 ‘20년 전체 벤처투자에서 가장 큰 폭의 규모로 증가(+937억원)했다.

※ 바이오·의료 업종 분기별 투자(억원) 1Q 2,464 → 2Q 1,847 → 3Q 3,422 → 4Q 4,237

반면 코로나 여파로 관련 산업이 전반적으로 피해를 입은 유통·서비스, 영상·공연·음반 업종은 ’19년 대비 투자가 감소한 것으로 나타났다.

< ’19년, ’20년 1∼12월 업종별 벤처투자 비교 (단위 : 억원, %) >

증가 업종 ‘19년 ‘20년 감소 업종 ‘19년 ‘20년

(6개) 증가 증가율 (3개) 감소 감소율

바이오·의료 11,033 11,970 937 8.5 유통·서비스 8,145 7,242 △903 △11.1

전기·기계·장비 2,036 2,738 702 34.5

영상·공연·음반 3,703 2,902 △801 △21.6

화학·소재 1,211 1,765 554 45.7

ICT제조 1,493 1,869 376 25.2

기타 3,518 2,546 △972 △27.6

ICT서비스 10,446 10,764 318 3

게임 1,192 1,249 57 4.8

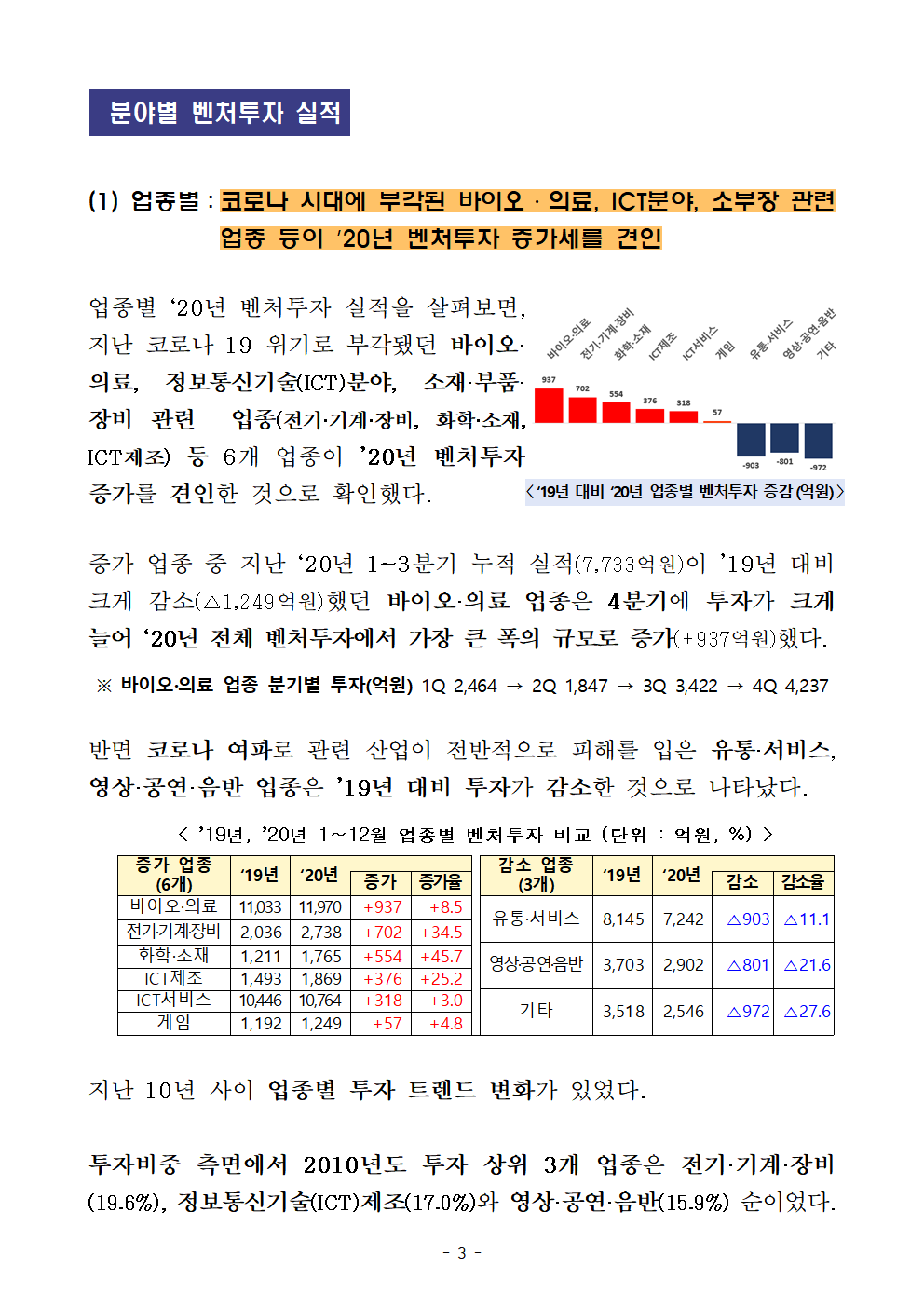

지난 10년 사이 업종별 투자 트렌드 변화가 있었다.

투자비중 측면에서 2010년도 투자 상위 3개 업종은 전기·기계·장비(19.6%), 정보통신기술(ICT)제조(17.0%)와 영상·공연·음반(15.9%) 순이었다.

그러나 2020년도엔 벤처투자 비중 상위 3개 업종이 바이오·의료(27.8%), 정보통신기술(ICT)서비스(25.0%), 유통·서비스(16.8%)로 바뀌면서 지난 10년 사이 벤처투자 트렌드도 전통 제조업, 문화·공연 중심에서 바이오와 정보통신기술(ICT)분야 업종 등으로 변했음을 확인할 수 있었다.

< ’10년도, ’20년도 벤처투자 업종별 비교 (단위 : 억원, %) >

업 종 ‘10년 ‘20년 비중 증감(%p)

투자액 비 중 투자액 비 중

바이오·의료 840 7.7 11,970 27.8 20.1

ICT서비스 804 7.4 10,764 25 17.6

유통·서비스 954 8.7 7,242 16.8 8.1

전기·기계·장비 2,141 19.6 2,738 6.4 △13.2

ICT제조 1,860 17 1,869 4.3 △12.7

화학·소재 1,064 9.8 1,765 4.1 △5.7

영상·공연·음반 1,733 15.9 2,902 6.7 △9.2

게임 945 8.7 1,249 2.9 △5.8

기타 569 5.2 2,546 5.9 0.7

합 계 10,910 100 43,045 100 -

〈‘10년도 벤처투자 업종별 비중〉 〈‘20년도 벤처투자 업종별 비중〉

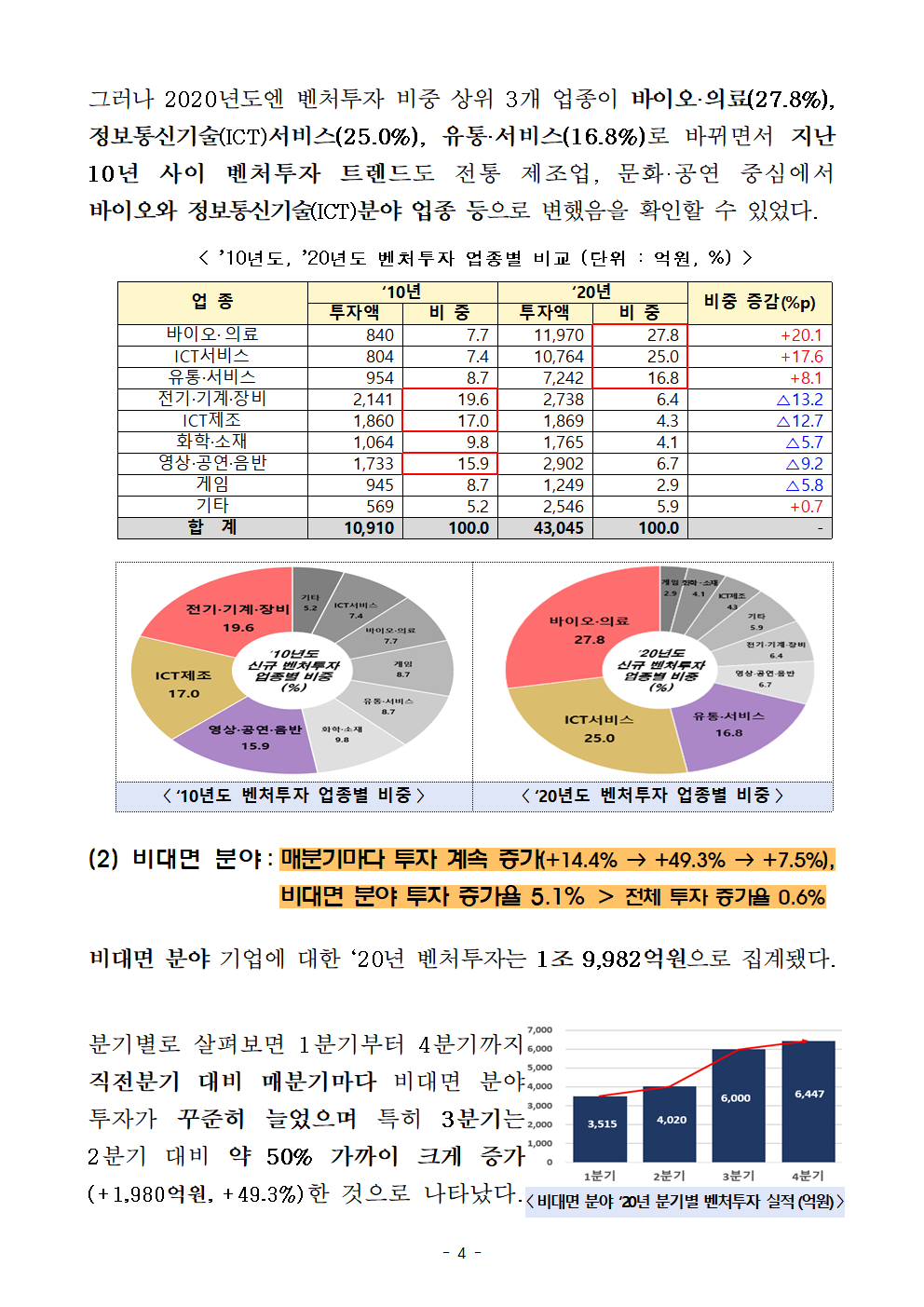

(2) 비대면 분야:매분기마다 투자 계속 증가(+14.4% → +49.3% → +7.5%), 비대면 분야 투자 증가율 5.1% > 전체 투자 증가율 0.6%

비대면 분야 기업에 대한 ‘20년 벤처투자는 1조 9,982억원으로 집계됐다.

분기별로 살펴보면 1분기부터 4분기까지 직전분기 대비 매분기마다 비대면 분야 투자가 꾸준히 늘었으며 특히 3분기는 2분기 대비 약 50% 가까이 크게 증가(+1,980억원, +49.3%)한 것으로 나타났다.

〈비대면 분야 ‘20년 분기별 벤처투자 실적(억원)〉

’19년 대비 ’20년 비대면 분야 벤처투자 증가율은 5.1%로, 전체 벤처투자 증가율 0.6%보다 4.5%p 가량 높았다.

또한 ‘20년 비대면 분야 피투자기업은 ’19년보다 370개사가 많아진 1,072개사이며 이와 함께 비대면 분야 투자 비중 역시 ‘19년 44.5%보다 1.9%p 증가한 46.4%인 것으로 파악됐다.

< ’19년, ’20년 비대면 분야 벤처투자 현황 (단위 : 억원, %, 개) >

구 분 ‘19년 ‘20년

증감 증감률

전체 벤처투자액(A) 42,777 43,045 268 0.6

비대면 분야(B) 19,017 19,982 965 5.1

비 중(B/A ×100) 44.5 46.4 +1.9%p -

전체 피투자기업 수(A) 1,608 2,130 522 32.5

비대면 분야(B) 702 1,072 370 52.7

비 중(B/A ×100) 43.7 50.3 +6.6%p -

기타 : 업력별 및 상위 벤처캐피탈(VC) 투자·대형투자·후속투자 현황

(1) 업력:스케일업 과정에 있는 후기 기업들에 대한 투자는 늘어 (’19년 대비 +1,358억원, +12.1%)

’20년 벤처투자 받은 기업들의 업력별 현황을 살펴보면, ‘19년 대비 업력 7년 이하 초·중기 기업들은 투자가 감소한 반면 7년 초과 후기 기업들에 대한 투자(+1,358억원, +12.1%)는 늘어났다.

이는 벤처캐피탈(VC)들이 창업단계에서 투자한 기업들이 지속적인 성장 가능성을 보이면서 후속투자 또는 스케일업 투자가 늘어난 것으로 볼 수 있다.

< ’19년, ’20년 업력별 벤처투자 현황 (단위 : 억원, %) >

구 분 ‘19년 ‘20년

증감 증감률

금 액 비 중 금 액 비 중

초기(업력 3년 이하) 13,901 32.5 13,205 30.7 △696 △5.0

중기(업력 3~7년 이하) 17,662 41.3 17,268 40.1 △394 △2.2

후기(업력 7년 초과) 11,214 26.2 12,572 29.2 1,358 12.1

합 계 42,777 100 43,045 100 268 0.6

(2) 투자 상위 VC 10개사: ’20년 총 투자 1조 2,793억원(전체 투자의 29.7%)

주력 투자업종은 ICT서비스, 바이오·의료

’20년 투자를 가장 많이 한 상위 벤처캐피탈(VC) 10개사의 ’20년 한해 총 투자 합계는 1조 2,793억원으로 전체 벤처투자의 약 29.7% 수준을 차지했다.

< ’20년 벤처투자 상위 10개 VC 현황 (단위 : 억원, 개, %) >

상위 VC명 ‘20년 GP현황

벤처투자액 총 운용조합 최다 투자 업종

(A) 조합 수 총 자산 업종명 투자액 비중

(B) (B/A×100)

1 한국투자파트너스(주) 3,003 34 20,404 바이오·의료 1,006 33.5

2 케이비인베스트먼트(주) 1,778 20 12,253 바이오·의료 649 36.5

3 소프트뱅크벤처스 1,174 8 9,397 ICT서비스 681 58

4 아이엠엠인베스트먼트(주) 1,109 16 7,703 ICT서비스 522 47.1

5 LB인베스트먼트 1,104 12 10,562 유통·서비스 380 34.4

6 스마일게이트인베스트먼트(주) 1,079 19 6,668 바이오·의료 576 53.4

7 미래에셋벤처투자(주) 1,000 21 5,004 ICT서비스 394 39.4

8 에스비아이인베스트먼트(주) 882 23 8,237 ICT서비스 231 26.2

9 인터베스트 주식회사 833 11 6,871 ICT서비스 266 31.9

10 스톤브릿지벤처스(주) 831 12 5,240 ICT서비스 316 38

합 계 12,793 176 92,339 -

‘20년 벤처투자(4조 3,045억원) 대비 상위 10개 VC 투자 비중 약 29.7%

* 벤처투자 운용사(VC)별 등록현황(‘20.12월말 기준) : 창업투자회사 165개사,

LLC 33개사, 창업기획자 308개사

벤처캐피탈(VC)업계의 선도 그룹으로 볼 수 있는 상위 10개사들이 ‘20년에 가장 많이 투자한 업종도 ’20년 벤처투자 상위 2개 업종과 마찬가지로 정보통신기술(ICT)서비스(36.5%), 바이오·의료(30.0%)로 파악됐다.

< ’20년 벤처투자 상위 10개 VC 업종별 투자 현황 (단위 : 억원, %) >

구분 ICT ICT 전기· 화학· 바이오· 영상· 게임 유통· 기타 합 계

제조 서비스 기계· 소재 의료 공연· 서비스

장비 음반

전체 1,869 10,764 2,738 1,765 11,970 2,902 1,249 7,242 2,546 43,045

상위 10개 VC 454 3,928 703 411 3,595 316 340 2,099 947 12,793

비 중 24.3 36.5 25.7 23.3 30 10.9 27.2 29 37.2 29.7

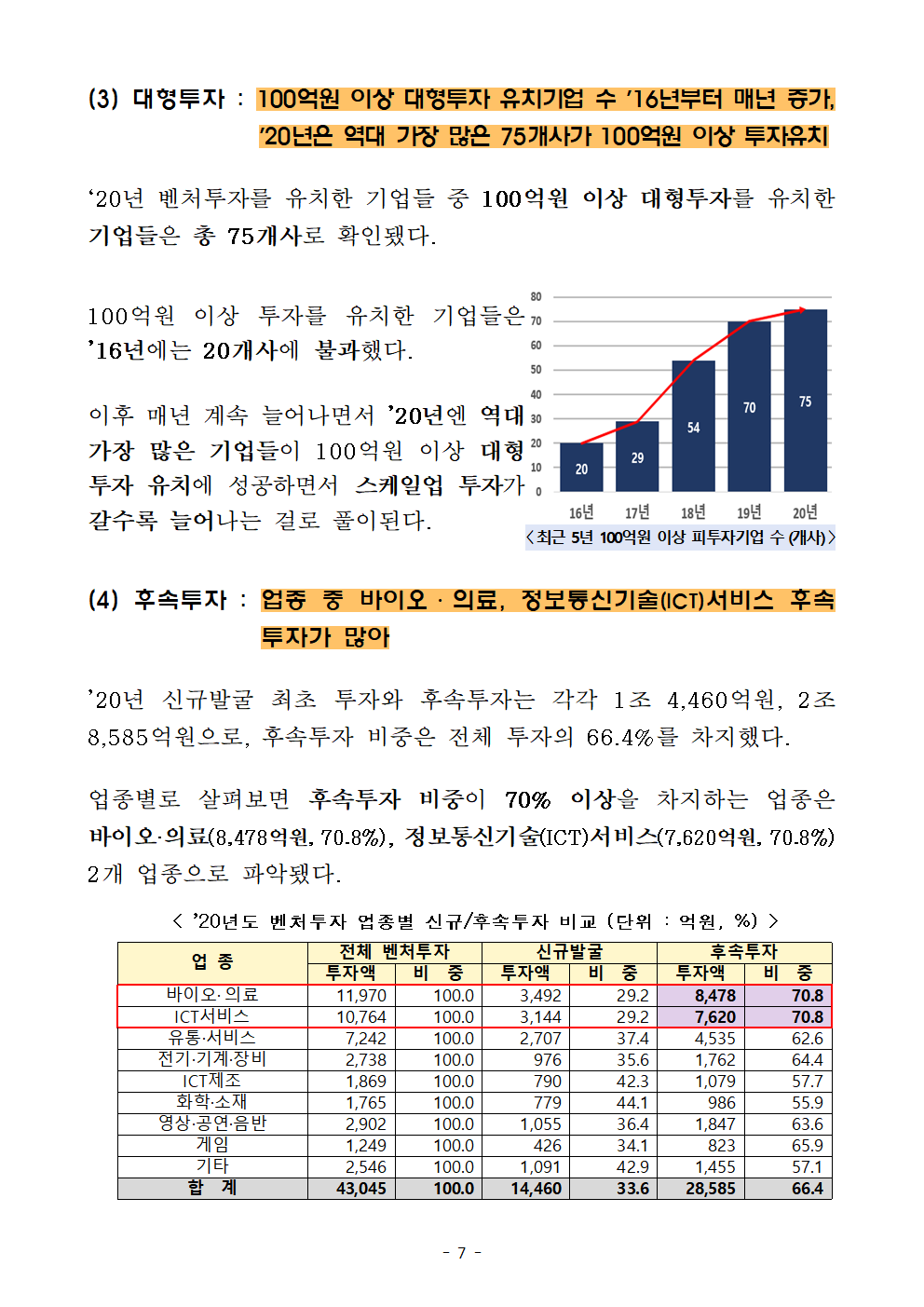

(3) 대형투자 : 100억원 이상 대형투자 유치기업 수 ’16년부터 매년 증가, ’20년은 역대 가장 많은 75개사가 100억원 이상 투자유치

‘20년 벤처투자를 유치한 기업들 중 100억원 이상 대형투자를 유치한 기업들은 총 75개사로 확인됐다.

100억원 이상 투자를 유치한 기업들은 ’16년에는 20개사에 불과했다.

이후 매년 계속 늘어나면서 ’20년엔 역대 가장 많은 기업들이 100억원 이상 대형투자 유치에 성공하면서 스케일업 투자가 갈수록 늘어나는 걸로 풀이된다. 〈최근 5년 100억원 이상 피투자기업 수(개사)〉

(4) 후속투자 : 업종 중 바이오·의료, 정보통신기술(ICT)서비스 후속투자가 많아

’20년 신규발굴 최초 투자와 후속투자는 각각 1조 4,460억원, 2조 8,585억원으로, 후속투자 비중은 전체 투자의 66.4%를 차지했다.

업종별로 살펴보면 후속투자 비중이 70% 이상을 차지하는 업종은 바이오·의료(8,478억원, 70.8%), 정보통신기술(ICT)서비스(7,620억원, 70.8%) 2개 업종으로 파악됐다.

< ’20년도 벤처투자 업종별 신규/후속투자 비교 (단위 : 억원, %) >

업 종 전체 벤처투자 신규발굴 후속투자

투자액 비 중 투자액 비 중 투자액 비 중

바이오·의료 11,970 100 3,492 29.2 8,478 70.8

ICT서비스 10,764 100 3,144 29.2 7,620 70.8

유통·서비스 7,242 100 2,707 37.4 4,535 62.6

전기·기계·장비 2,738 100 976 35.6 1,762 64.4

ICT제조 1,869 100 790 42.3 1,079 57.7

화학·소재 1,765 100 779 44.1 986 55.9

영상·공연·음반 2,902 100 1,055 36.4 1,847 63.6

게임 1,249 100 426 34.1 823 65.9

기타 2,546 100 1,091 42.9 1,455 57.1

합 계 43,045 100 14,460 33.6 28,585 66.4

’20년도 벤처펀드 결성

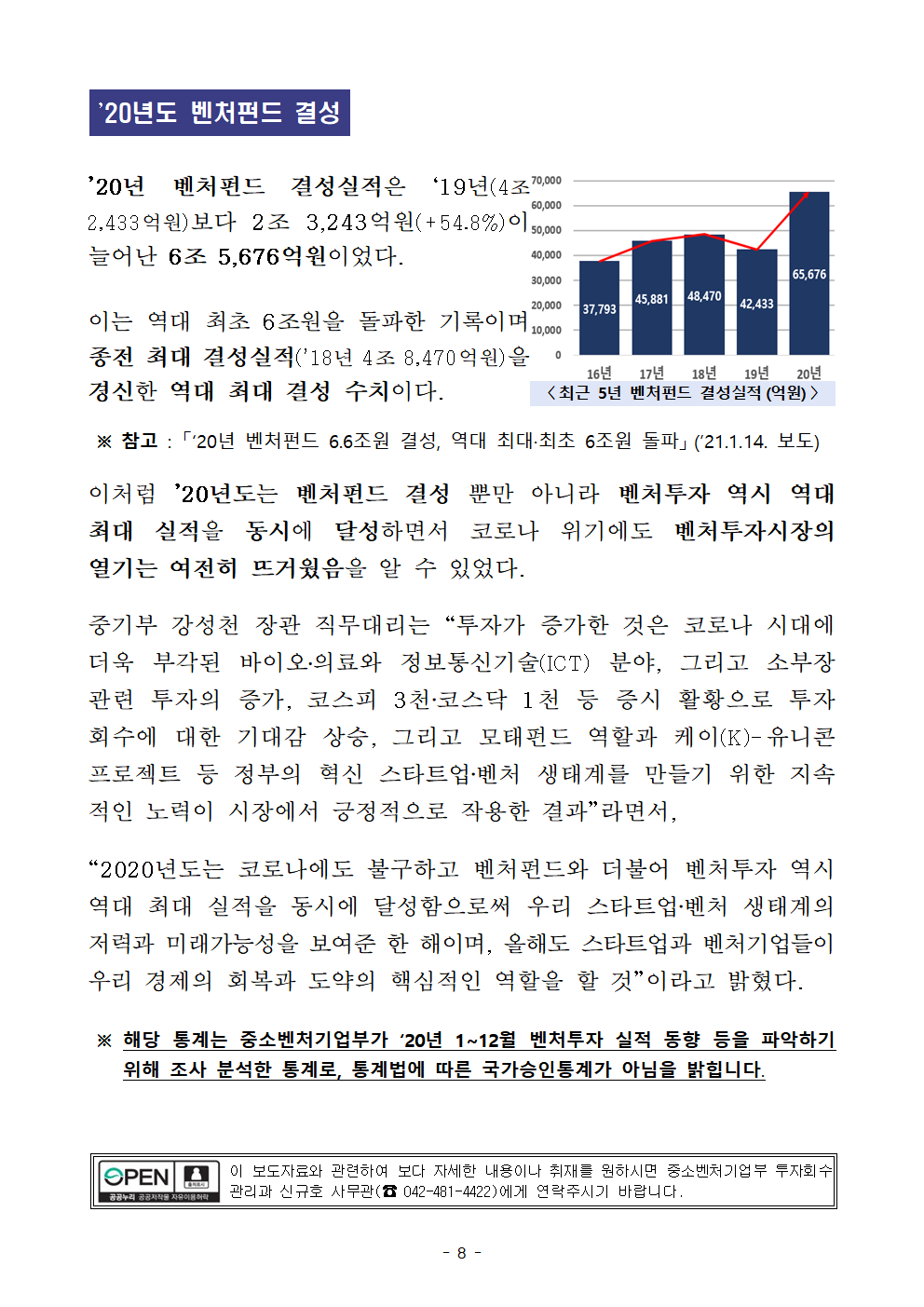

’20년 벤처펀드 결성실적은 ‘19년(4조 2,433억원)보다 2조 3,243억원(+54.8%)이 늘어난 6조 5,676억원이었다.

이는 역대 최초 6조원을 돌파한 기록이며 종전 최대 결성실적(’18년 4조 8,470억원)을 경신한 역대 최대 결성 수치이다. 〈최근 5년 벤처펀드 결성실적(억원)〉

※ 참고 : 「‘20년 벤처펀드 6.6조원 결성, 역대 최대·최초 6조원 돌파」(’21.1.14. 보도)

이처럼 ’20년도는 벤처펀드 결성 뿐만 아니라 벤처투자 역시 역대 최대 실적을 동시에 달성하면서 코로나 위기에도 벤처투자시장의 열기는 여전히 뜨거웠음을 알 수 있었다.

중기부 강성천 장관 직무대리는 “투자가 증가한 것은 코로나 시대에 더욱 부각된 바이오․의료와 정보통신기술(ICT) 분야, 그리고 소부장 관련 투자의 증가, 코스피 3천‧코스닥 1천 등 증시 활황으로 투자회수에 대한 기대감 상승, 그리고 모태펀드 역할과 케이(K)-유니콘 프로젝트 등 정부의 혁신 스타트업‧벤처 생태계를 만들기 위한 지속적인 노력이 시장에서 긍정적으로 작용한 결과”라면서,

“2020년도는 코로나에도 불구하고 벤처펀드와 더불어 벤처투자 역시 역대 최대 실적을 동시에 달성함으로써 우리 스타트업‧벤처 생태계의 저력과 미래가능성을 보여준 한 해이며, 올해도 스타트업과 벤처기업들이 우리 경제의 회복과 도약의 핵심적인 역할을 할 것”이라고 밝혔다.

※ 해당 통계는 중소벤처기업부가 ‘20년 1~12월 벤처투자 실적 동향 등을 파악하기 위해 조사 분석한 통계로, 통계법에 따른 국가승인통계가 아님을 밝힙니다.

'판교핫뉴스1' 카테고리의 다른 글

| 舊㈜라이브(現㈜ES)저축은행에 대한 영업 일부정지 부과 (0) | 2021.01.28 |

|---|---|

| 2021년 국제통화기금(IMF) 연례협의 결과 (0) | 2021.01.28 |

| 버팀목자금, 1월 25일까지 신청한 265만명에 3조 6,574억원 지급-1월 25일 지급대상에 15만 6천명 추가, 11만명 신청, 1,478억원 지급 (0) | 2021.01.28 |

| 산업부 장관, 그린뉴딜의 중심축인 재생에너지 현장 방문-폐염전을 활용한 국내 최대규모(100MW) 영광 태양광 발전단지와 국산 풍력 발전기 실증을 위한 풍력 테스트베드 현장 방문 (0) | 2021.01.28 |

| 2020년 주요 유통업체 매출 전년 대비 5.5% 증가 (0) | 2021.01.28 |